Der deutsche Glücks- und Gewinnspielmarkt

Eine quantitative Bemessung von regulierten und nicht-regulierten Glücks- und Gewinnspielangeboten in Deutschland

Inhalt

| I. | Definition und Abgrenzungen des deutschen Glücks- und Gewinnspielmarktes … | 4 |

| II. | Regulierter Markt … | 8 |

| III. | Grauer Markt … | 8 |

| IV. | Schwarzmarkt … | 14 |

| V. | Glücks- und Gewinnspielmarkt: Gesamtübersicht … | 22 |

| VI. | Zusammenfassung und ordnungspolitische Implikationen … | 23 |

| Kontaktdaten … | 24 |

Prof. Dr. Dr. Franz W. Peren , Prof. Dr. Reiner Clement, Bonn*

Der deutsche Glücks- und Gewinnspielmarkt1 ist geprägt von Wettbewerbsverzerrungen zwischen den Anbietern,2 rechtlichen Unsicherheiten für Unternehmen des Marktes sowie von Defiziten im Verbraucher-, Daten- und Jugendschutz.3

Während der Umsatz in den meisten Segmenten des staatlich regulierten Glücks- und Gewinnspielmarkt seit Jahren stagniert und für viele Unternehmen schrumpft, verzeichnet der nicht-regulierte Online-Glücksspielmarkt einen bemerkenswerten Aufschwung. Ein hoher Standard im Verbraucher-, Daten- und Jugendschutz ließ sich auf dem nicht-regulierten Markt bisher nicht durchsetzen.4 Einige Anbieter auf dem grauen Markt haben sich im Rahmen von Selbstverpflichtungen auf Standards5 festgelegt. An diesen Initiativen beteiligen sich jedoch viele Unternehmen nicht. Zudem reichen diese selbstverpflichtenden Standards bei weitem nicht so weit wie z. B. der TÜV-zertifizierte Jugend- und Spielerschutz im terrestrisch angebotenen, gewerblichen Geldspiel, der zum Teil wissenschaftlich international validiert ist.6

Die Ziele der Regulierung des Glücks- und Gewinnspielangebots für den deutschen Markt werden insgesamt nur mangelhaft erreicht.7 Ökonomische Potentiale für Wachstum und Beschäftigung bleiben ungenutzt, Steuereinnahmen entfallen.8 Der rechtliche Rahmen für das Online-Glücksspiel in Deutschland steht gegenwärtig auf dem Prüfstand.9 Weichenstellungen für eine neue Glücksspielregulierung sind möglich und ordnungspolitisch nötig. Denn die für den deutschen Glücks- und Gewinnspielmarkt gegenwärtig geltenden rechtlichen und ordnungspolitischen Rahmenbedingungen führen dazu, dass sich der nicht-regulierte Markt in Deutschland deutlich zu Lasten der regulierten Märkte entwickelt. Dieser hierdurch generierte und stetig wachsende Grau- und Schwarzmarkt bewirkt starke, negative volkswirtschaftliche und soziale Effekte in Deutschland.

So stellt die EU-Kommission am 29. Juni 2015 fest:

„Die Lenkung des Glücksspiels in geordnete und überwachte Bahnen muss bei einem Markanteil von 30% nicht regulierter Glücksspiele als gescheitert betrachtet werden.“10

Die Relationen des Grau- und Schwarzmarktes zum regulierten Markt wurden bis dato nicht zuverlässig bemessen.11 Aussagen hierüber widersprechen sich teilweise und verunsichern Gesetzgeber, Rechtsprechung und Verwaltungspraxis auf nationaler und internationaler – vorwiegend europäischer – Ebene. Auch aufgrund des EU-Pilotverfahrens (7625/15/GROW), das die EU-Kommission gegen Deutschland als Vorverfahren zu einem eventuellen Vertragsverletzungsverfahren nach Art. 258 ff. des Vertrages über die Arbeitsweise der Europäischen Union (AEUV) im Juli 2015 eingeleitet hat, erscheint es dringend geboten, die Quantifizierung des deutschen Glücks- und Gewinnspielmarktes sowie dessen Strukturen (regulierter Markt – Graumarkt – Schwarzmarkt) wissenschaftlich fundiert zu quantifizieren.

Ziel der Politik sollte es sein, einen möglichst großen Teil des bis dato nicht-regulierten Marktes (Grau- und Schwarzmarkt) in einen geregelten Rahmen zu überführen, um vor allem den Schwarzmarkt möglichst zu eliminieren, zumindest aber zu minimieren. Die Vollzugsbehörden sollten gegen nicht erlaubte Glücks- und Gewinnspiele effektiv vorgehen.

I. Definition und Abgrenzungen des deutschen Glücks- und Gewinnspielmarktes

Der Glücks- und Gewinnspielmarkt ist Teil des Freizeitmarktes. Der Freizeitmarkt in Deutschland hat ein Gesamtvolumen von gut 300 Mrd. €. Der Anteil der Anbieter von Glücks- und Gewinnspielen12 beträgt ca. 3,8%.13

Ein Markt bezeichnet in der Ökonomie das Zusammentreffen von Angebot und Nachfrage. Die Koordinierung erfolgt durch Preise.14 Bei der Erfassung eines Marktes ist zu klären, welche Marktabgrenzung zugrunde gelegt wird.15 Aus betriebswirtschaftlicher Sicht hängt die Größe eines Marktes primär von den dort generierten Umsätzen bzw. Erlösen ab. Die Anbieterseite wird aus Sicht des Unternehmens als Branche bzw. Wirtschaftszweig bezeichnet, die ähnliche Güter oder Dienstleistungen, d. h. verwandte Substitute, anbietet.16 Aus volkswirtschaftlicher Sicht stellt sich der Markt als Austauschprozess eines Gutes oder einer Dienst-

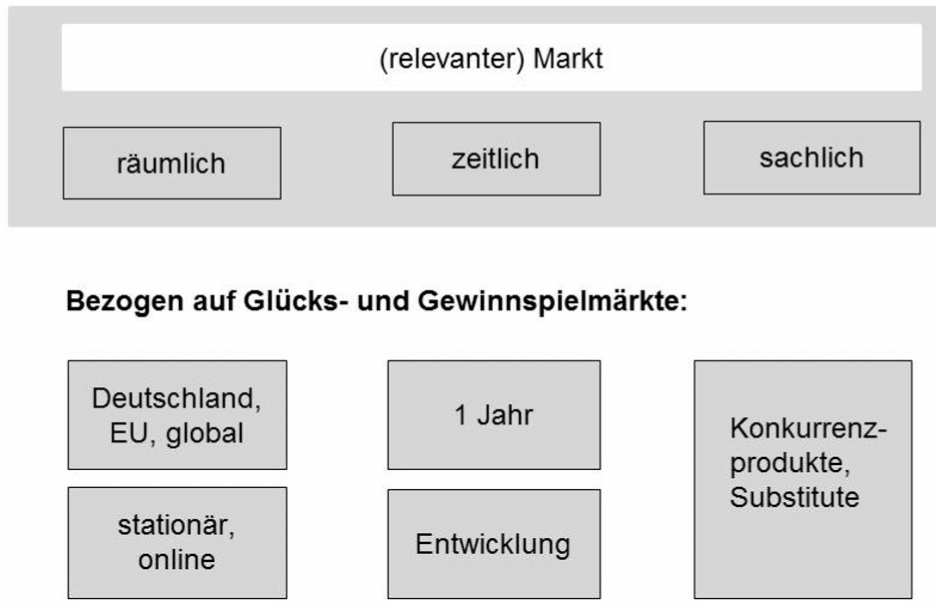

Eine besondere Bedeutung im Kontext der Wettbewerbspolitik18 und der Regulierung kommt der Abgrenzung bzw. Begrenzung des relevanten Marktes zu.19 Ein relevanter Markt lässt sich räumlich, zeitlich und sachlich präzisieren (Abbildung 1):20

-

räumlich: z. B. nationaler Glücks- und Gewinnspielmarkt, EU-Glücks- und Gewinnspielmarkt; stationärer oder online betriebener Glücks- und Gewinnspielmarkt.

-

zeitlich: z. B. bezogen auf ein Jahr, zwei oder fünf Jahre; die Entwicklung eines Marktes im Zeitverlauf.

-

sachlich: Hier ist zu klären, mit welchen anderen Gütern/Dienstleistungen das/die betrachtete Gut/Dienstleistung konkurriert. Gibt es Substitute und Wettbewerbsbeziehungen oder ist der Markt abgeschottet bzw. monopolisiert?

Abbildung 1: Kriterien einer Marktabgrenzung

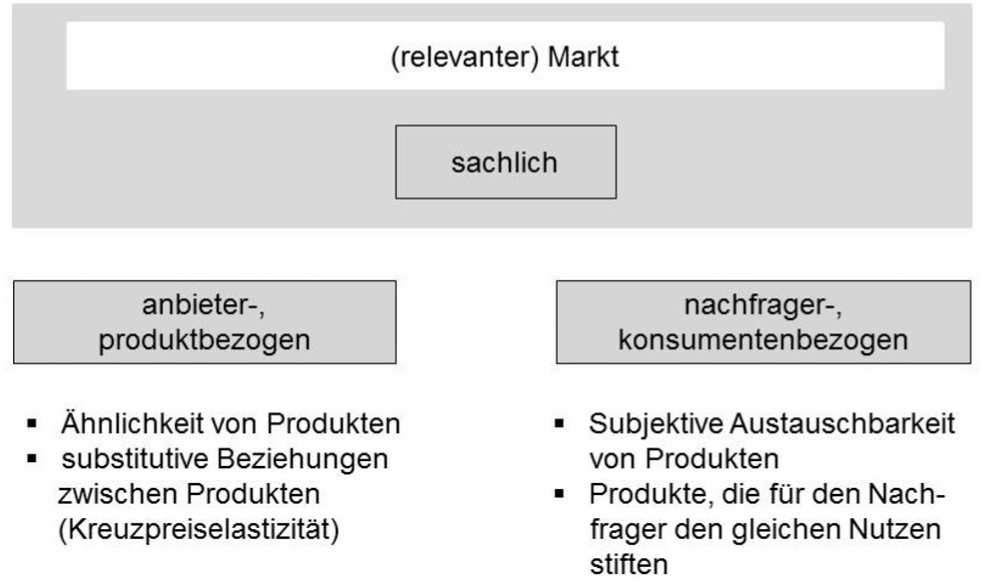

Die sachliche Abgrenzung ist komplexer als die räumliche und zeitliche Abgrenzung eines Marktes. Im Kontext der sachlichen Dimensionen lässt sich eine anbieter- und nachfrageorientierte Sicht unterscheiden (Abbildung 2).

Abbildung 2: Sachliche Dimensionen eines Marktes21

Anbieter-, produktbezogene Sicht

-

Ähnlichkeit: Nach der physisch-technischen Ähnlichkeit umfasst ein Markt alle Güter, die sich nach Form, Stoff, Verarbeitung und technischer Gestaltung gleichen. Eine funktionale Ähnlichkeit ist gegeben, wenn Güter die gleichen Grundbedürfnisse oder die gleiche Funktion erfüllen.22 Glücks- und Gewinnspiele sollen Menschen erfreuen und ihnen eine Möglichkeit der Freizeitgestaltung bieten. Aus dieser Sicht beschreibt der Glücks- und Gewinnspielmarkt einen Gesamtmarkt, der sich aus unterschiedlichen Spielformen zusammensetzt.

-

Substitution: Das Konzept der Kreuzpreiselastizität zeigt auf, wie sich die Nachfrage eines Gutes ändert, wenn der Preis eines anderen Gutes variiert.23 Ein positiver Koeffizient deutet auf eine Substituierbarkeit von Gütern und damit auf einen gemeinsamen Markt hin.24 So ist z. B. zu klären, ob die Nachfrage nach Online-Wetten steigt, wenn sich stationär angebotene Lotterien verteuern. In diesem Fall lässt sich von einem Markt ausgehen, der durch Konkurrenzbeziehungen geprägt ist. Bliebe die Nachfrage nach Online-Wetten dagegen unverändert, wenn sich die Preise solcher Lotterien verändern, handelt es sich aus ökonomischer Sicht um getrennte Märkte, die unterschiedliche Zielgruppen bzw. unterschiedliche Bedürfnisse ansprechen.25

Nachfrager, konsumentenbezogene Sicht

-

Austauschbarkeit: Das Konzept der subjektiven Austauschbarkeit ordnet diejenigen Güter und Produktkategorien einem gemeinsamen Markt zu, die vom Verbraucher subjektiv als austauschbar angesehen werden.

-

Der Substitution-in-use-Ansatz umfasst die Güter oder Produktkategorien, die dem Konsumenten in einer bestimmten Situation den gleichen Nutzen erbringen.26

Fazit

Eine rein produktbezogene Abgrenzung des Glücks- und Gewinnspielmarktes ist möglich, aber nicht ausreichend. Erforderlich ist die Integration der Sichtweise des Konsumenten, die sich von jener des Anbieters unterscheiden kann. Letztendlich werden die Wettbewerbsbeziehungen am Markt durch das Kaufverhalten der Konsumenten bestimmt.

1. Marktdefinitionen für Glücks- und Gewinnspiele

Die juristische Definition von Glücks- und Gewinnspiel unterscheidet sich von der ökonomischen Definition des Glücks- und Gewinnspiels.27

Aus ökonomischer Sicht liegt ein Glücks- und Gewinnspiel dann vor, wenn ein Teilnehmer einen finanziellen Einsatz

Die juristische Definition ist komplexer. Der Gesetzgeber unterscheidet einerseits Spielgeräte mit Gewinnmöglichkeit (Geld- oder Warenspielgeräte), die in der Gewerbeordnung (§§ 33 c ff GewO) und der Spielverordnung (SpielV) definiert sind, und andererseits Glücksspiele, die durch das Strafgesetzbuch (§§ 284–287 StGB) geregelt werden. Während gemäß GewO Spielgeräte mit Gewinnmöglichkeit (Geldspielgeräte, GSG) von der Physikalisch-Technischen Bundesanstalt30 und andere Spiele mit Gewinnmöglichkeit (§ 33d GewO) von dem Bundeskriminalamt, also von Bundesbehörden, geprüft und zugelassen werden, unterliegen die Glücksspielautomaten (Slotmachines), die in Spielbanken aufgestellt sind, keiner technischen Prüfung und Zulassung. Geldspielgeräte fallen aus juristischer Sicht nicht unter den Begriff des Glücksspiels. Geldspielgeräte und Glücksspielautomaten sind zwar zum Teil in ihrer äußeren Gestaltung weitgehend identisch. Neben dem zulässigen Aufstellungsort (Spielhalle/Gaststätte/Wettannahmestelle der konzessionierten Buchmacher versus Spielbank/Automatensaal) unterscheiden sich Geldspielgeräte von Glücksspielautomaten jedoch gravierend in der Auszahlquote, in den Spielparameter wie Einsätze, Gewinne, Spiellaufzeit und in der Höhe des Jackpots.

Glücksspiele unterliegen dem Recht der öffentlichen Sicherheit und Ordnung der Länder, Geldspiele mit Gewinnmöglichkeit hingegen dem Gewerberecht des Bundes. Somit fallen die Glücksspielautomaten in die Hoheit der Länder, die Geldspielgeräte (mit Ausnahme des Rechts der Spielhallen – Art. 74 Abs. 1 Nr. 11 GG) in die Gesetzgebungskompetenz des Bundes. Diese juristische und sachliche Trennung zwischen Glücksspielautomaten und Geldspielgeräten ist aus ökonomischer Sicht zur Bestimmung des relevanten Marktes nicht sinnvoll. Erfasst werden sollen auch Spielformen, bei denen aus juristischer Sicht keine eindeutige Abgrenzung zwischen Glücks- und Gewinnspiel vorliegt. Dies gilt z. B. für Sportwetten oder Poker. Pokerspiele – wie z. B. Texas Hold’em No Limit – werden zudem zum Teil auch als Geschicklichkeitsspiel eingestuft.31

Aus ökonomischer Sicht steht vor allem die Frage des relevanten Marktes im Vordergrund. Hier ist zu klären, welche Spiele über ähnliche Produkteigenschaften verfügen und aus Sicht des Verbrauchers austauschbar (substituierbar) sind. Im vorliegenden Fall zur Bemessung eines Glücks- und Gewinnspielmarktes soll deshalb neben der räumlichen32 und zeitlichen33 vor allem die sachliche Dimension im Vordergrund stehen.34 Anhaltspunkte zur Abgrenzung des relevanten Marktes geben vor allem strukturelle Merkmale von Spielformen.

„Nicht mehr der Standort ist zur Differenzierung geeignet, sondern die Eigenschaften der Glücksspielformen. Diese drücken sich auch in den Substitutionsbeziehungen aus.“35

2. Marktsegmente

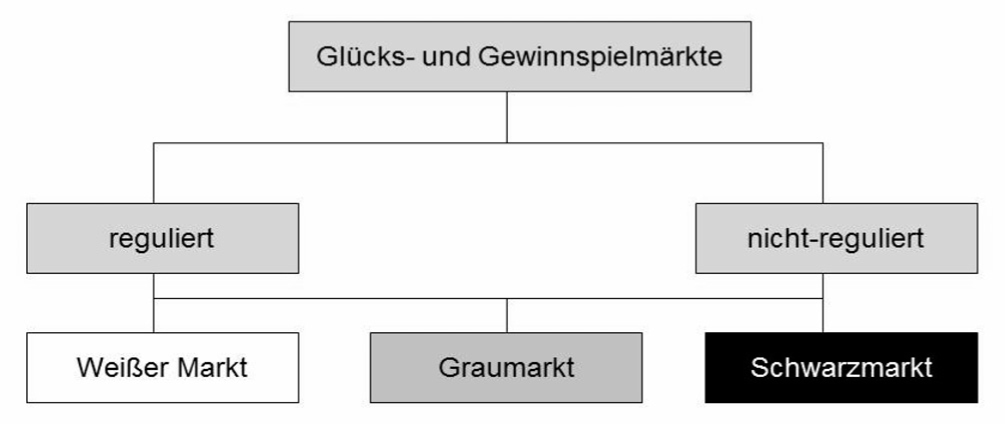

Glücks- und Gewinnspielmärkte lassen sich in einen regulierten und einen nicht-regulierten Markt einteilen. Der nicht-regulierte Markt bezeichnet alle privatwirtschaftlichen Angebote, deren rechtlicher Status nicht definitiv geklärt ist oder die nach deutschem Recht untersagt sind. Darunter fallen insbesondere die stationären, privaten Sportwetten-Anbieter sowie die Nutzung des Internet-Vertriebskanals für Online-Glücksspiele und Online-Wetten. In diesem Zusammenhang sind auch Anbieter, die eine legale Lizenz in einem der EU-Mitgliedstaaten erworben haben, betroffen. Anbieter von Zweitlotterien mit Sitz im Ausland bieten eine Wette auf die offiziellen vom Deutschen Lotto- und Totoblock (DLTB) gezogenen Gewinnzahlen an. Sie verfügen jedoch in Deutschland über keine Lotterie- und Werbeerlaubnis und dürfen daher nach deutschem Recht auch nicht in Deutschland werben.36 Illegale Standorte für Geldspielgeräte, d. h. Aufstellplätze, für die keine behördliche Erlaubnis erteilt werden darf, sind Betriebe, die weder eine für Geldspielgeräte erlaubnispflichtige, gewerbliche Spielhalle (gem. § 1 Abs. 1, Nr. 2 SpielV) noch eine für die Aufstellung von Geldspielgeräten geeignete Schank- oder Speisewirtschaft, in der Getränke oder zubereitete Speisen zum Verzehr an Ort und Stelle verabreicht werden (gem. § 1 Abs. 1 Nr. 1 SpielV), darstellen. Häufig handelt es sich bei für die Aufstellung von Geldspielgeräten unzulässigen gaststättenähnlichen Betrieben (i. S. v. § 1 Abs. 2 Nr. 2 oder Nr. 4 SpielV) um so genannte „Café-Casinos“.37

-

Der weiße, legale Markt ist einer staatlichen Regulierung unterworfen. Als regulierter Markt werden im Kontext des deutschen Glücks- und Gewinnspielmarktes die Bereiche des Marktes bezeichnet, die nach deutschem Recht regulär und abschließend rechtlich geklärt angeboten werden dürfen (Abb. 4).

Dazu zählen insbesondere alle Produkte des Deutschen Lotto- und Totoblocks,38 die Klassenlotte¬

ZfWG 2016, Heft 03, Beilage S. 1 (7) Öffentliche Glücksspiele (wie Lotterien, Spiele in Spielbanken und Wetten) werden vom GlüStV 2012 erfasst.44 Der GlüStV 2012 gilt darüber hinaus zum Teil auch für das gewerbliche Geldspiel (§ 2 Abs. 3 und 4 GlüStV 2012). Die grundsätzliche gewerberechtliche Zulässigkeit der Aufstellung von Geldspielgeräten und der Organisation von Pferdewetten ergibt sich aus dem Bundesrecht. Die rechtlichen Rahmenbedingungen für Geldspielgeräte legt die GewO45 in Verbindung mit der SpielV fest.46 Stationäre Pferdewetten unterliegen u. a. dem Rennwett- und Lotteriegesetz.47

Der nicht-regulierte Markt teilt sich in einen grauen und einen schwarzen Markt (Abb. 3).

2. Auf dem grauen Markt 48 findet Handel statt, der zwar ordnungspolitisch nicht national geregelt ist, gleichwohl aber nicht per se illegal ist. Je nach staatlicher Regulierung in einzelnen Mitgliedstaaten der EU ist dieser graue Markt einer staatlichen Regulierung unterworfen.

3. Der schwarze Markt umfasst grundsätzlich verbotenes Glücksspiel. Der Schwarzmarkt ist ein Markt, der vom Staat bzw. innerhalb der gesamten EU nicht gebilligt wird. Er gehört zur Schattenwirtschaft. Schwarzmärkte entstehen typischerweise dort, wo der Staat bestimmte Marktfaktoren ausschaltet (z. B. durch Höchstpreise oder Rationierungen)49 oder ganze Märkte verbietet.50

Abbildung 3: Segmente von Glücks- und Gewinnspielmärkten51

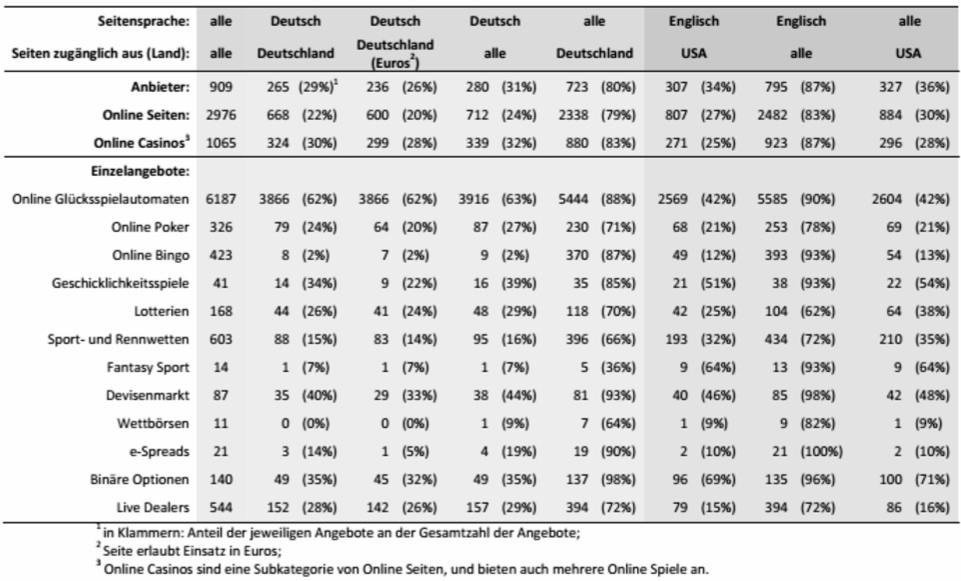

Die Regulierung des Glücks- und Gewinnspielmarktes obliegt innerhalb der EU grundsätzlich der Verantwortung der nationalen Mitgliedstaaten. Insbesondere beim grenzüberschreitenden Online-Glücksspielangebot ist allerdings eine Abgrenzung zwischen „legal“ und „illegal“ schwierig, da eine notwendige international rechtsverbindliche Vereinbarung, in welcher für „legale“ Online-Glücksspiel-Anbieter und deren Aufsichtsbehörden Mindestanforderungen festgelegt sind, nicht existiert (Tab. 1).52

„Der Begriff ‚Graumarkt‘ wird im EU-Recht häufig zur Beschreibung einer bestimmten faktischen oder rechtlichen Situation verwendet. […] Für die Zwecke dieser Konsultation bezeichnet der Begriff ‚Graumarkt‘ Märkte, auf denen in einem oder mehreren Mitgliedstaaten ordnungsgemäß zugelassene Anbieter in einem anderen Mitgliedstaat Online-Glücksspieldienste anbieten, ohne gemäß den einschlägigen nationalen Rechtsvorschriften eine Erlaubnis dafür erhalten zu haben. Illegale bzw. schwarze Märkte bezeichnen dagegen Märkte, auf denen Online-Glücksspieldienste von nicht zugelassenen Veranstaltern angeboten werden.“53

| Markt | Spielformen – national | Spielformen – EU-Recht |

|---|---|---|

| weiß | reguliert | reguliert |

| grau | nicht-reguliert | in einzelnen EU-Mitgliedstaaten reguliert (z. B. durch Lizenz)54 |

| schwarz | nicht-reguliert | nicht-reguliert |

Tabelle 1: Marktsegmente des Glücks- und Gewinnspielmarktes55 Durch das rasant wachsende Angebot von Online-Glücksspielen, das keine nationalen Grenzen kennt, besteht aus Sicht der EU-Kommission die Notwendigkeit für eine enge Kooperation sowohl zwischen den nationalen Aufsichtsbehörden als auch zwischen der Europäischen Union (EU) und den Mitgliedstaaten.

In diesem Kapitel werden die einzelnen Segmente des Glücks- und Gewinnspielmarktes quantitativ bemessen. Definitorisch unterschieden werden dabei folgende Teilmärkte:

-

Regulierter Markt (II)

-

Nicht-regulierter Markt

-

Graumarkt (III)

-

Schwarzmarkt (IV)

-

II. Regulierter Markt

Der regulierte Glücks- und Gewinnspielmarkt ist gut dokumentiert. Zur Beschreibung des Marktvolumens werden in der Regel die Bruttospielerträge gegenüber den Spieleinsätzen bevorzugt.56 Ursächlich sind folgende Faktoren:

-

Mehrfacher Einsatz von Geldgewinnen verzerrt das Ergebnis.

-

Aggregationsproblematik unterschiedlich ausgerichteter Geschäftsmodelle von Anbietern.

-

Abhängigkeit des Volumens von den jeweils unterstellten Auszahlquoten.57

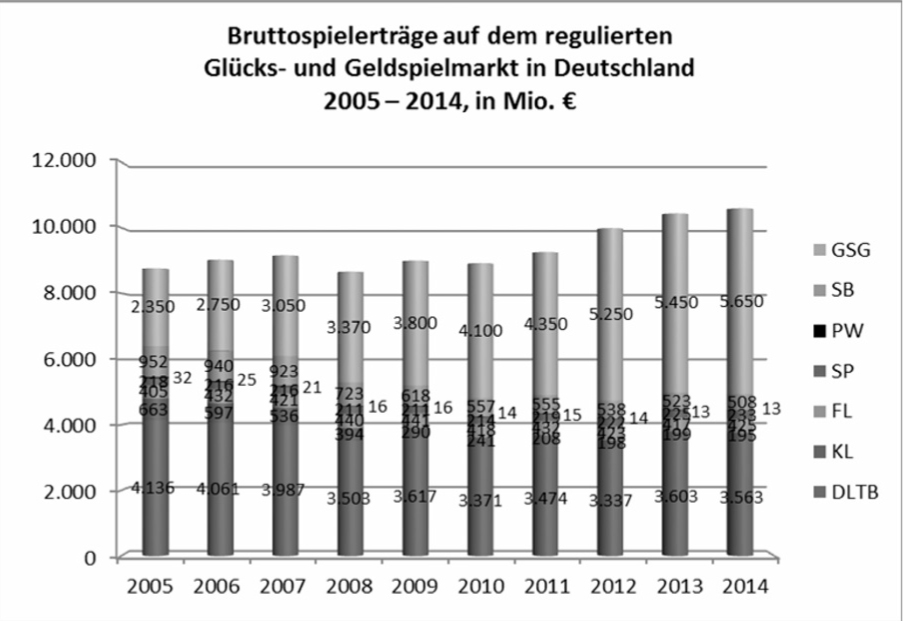

Die Bruttospielerträge (BSE) am regulierten Markt für Glücks- und Gewinnspiele in Deutschland umfassten im Jahr 2013 gut 10,4 Mrd. €. In 2014 bemaß dieses Volumen knapp 10,6 Mrd. € (Tabelle 2).

| DLTB | KL | FL | SP | PW | SB 58 | GSG 59 | Total | |

|---|---|---|---|---|---|---|---|---|

| 2013 | 3.603 | 199 | 417 | 225 | 13 | 523 | 5.450 | 10.430 |

| 2014 | 3.563 | 195 | 425 | 233 | 13 | 508 | 5.650 | 10.587 |

Tabelle 2: Bruttospielerträge auf dem regulierten Glücks- und Gewinnspielmarkt in Deutschland (2013–2014, Angaben in Mio. €)60

| DLTB: | Deutscher Lotto- und Totoblock, |

| KL: | Klassenlotterien,61 |

| FL: | Fernsehlotterien,62 |

| SP: | PS-Sparen, Gewinnsparen, |

| PW: | Pferdewetten, |

| SB: | Spielbanken, |

| GSG: | Gewerbliche Geldspielgeräte. |

Der regulierte Glücks- und Gewinnspielmarkt ist in den letzten zehn Jahren im Durchschnitt nur geringfügig gewachsen. Das durchschnittliche, jährliche Wachstum (CAGR63) betrug deutlich weniger als 2%64 (Abbildung 4).

Abbildung 4: Regulierter Glücks- und Gewinnspielmarkt in Deutschland, 2005–2014 in Mio. €65

III. Grauer Markt

Die nachfolgende Bemessung des grauen Marktes von in Deutschland angebotenen Glücks- und Gewinnspielen basiert auf der Beurteilung von vier Marktsegmenten (Tabelle 3). Die Mehrzahl an Untersuchungen betrachtet das Segment der Sportwetten ohne Pferdewetten. Teilweise werden Sport- und Pferdewetten auch zusammen als ein Marktsegment ausgewiesen.66

| Private Sportwetten | Online-Casino | Online-Poker | Online-Zweitlotterien | |

| stationär | online | |||

Tabelle 3: Segmente des grauen Glücks- und Gewinnspielmarktes67

Die nachfolgenden Ausführungen stützen sich auf vorhandene Studien, Hochrechnungen und Geschäftsberichte von Unternehmen. Bezogen auf die Studien bleiben unterschiedliche Marktabgrenzungen und Methoden zu berücksichtigen. Dadurch wird eine methodisch konsistente Erstellung von Zeitreihen erschwert. Die zeitliche Betrachtung soll aber mögliche Verläufe in der Entwicklung des grauen Marktes deutlich machen und eigene Annahmen stützen.

Nicht erfasst wird der Markt für simuliertes Glücks- und Gewinnspiel in internetbasierten sozialen Netzwerken (Social Gambling). Simulierte Glücks- und Gewinnspiele umfassen digitale, interaktive Spielaktivitäten, die keinen direkten Einsatz von Geld erfordern, aber aufgrund des Einsatzes virtueller Währung und des als zufallsbedingt wahrgenommenen Spielausgangs strukturell identisch sind mit klassischen Glücks- und Gewinnspielen. Sie unterliegen bisher in Deutschland keiner Regulierung.68

1. Private Sportwetten

Private Sportwetten werden stationär und online vertrieben. Nicht alle Analysen weisen die Segmente getrennt aus, obwohl diese Unterscheidung bei der Beurteilung des Marktvolumens von Bedeutung ist.69

| Private Online-Sportwetten – BSE in Mio. € | |||

|---|---|---|---|

| 2009 | 276,670 | 227,971 | |

| 2010 | 23372 | ||

| 2011 | 168,473 | 28874 | |

| 2012 | 250,975 | 31576 | 32577 |

| 2013 | 33078 | 36379 | |

| 2014 | 26480 | ||

Tabelle 4: Private Online-Sportwetten in Deutschland – Bruttospielerträge in Mio. €, Schätzungen 2009–2014

Die in verschiedenen Studien ausgewiesenen Bruttospielerträge in den Jahren 2009–2014 basieren auf unterschiedlichen methodischen Ansätzen, die nur bedingt miteinander vergleichbar sind, aber dennoch eine Vorstellung von der Größenordnung dieses Marktsegments geben (Tabelle 4).

Die Aufteilung in den stationären Vertriebsweg und den Online-Vertriebsweg findet sich nur in wenigen Studien (Tabelle 5).

| Private Sportwetten | gesamt | Anteile stationär/online [in %] | ||

|---|---|---|---|---|

| stationär | online | |||

| 2009 | 130 | 276,6 | 406,681 | 68 : 32 |

| 2012 | 588 | 325 | 91382 | 64 : 36 |

| 2013 | 270 | 330 | 60083 | 45 : 55 |

| 2014 | 397 | 264 | 66184 | 60 : 4085 |

Tabelle 5: Bruttospielerträge privater Sportwetten in Mio. €, stationärer Vertrieb und Online-Vertrieb

Andere Schätzungen beziffern den Anteil am Onlinevertrieb von Sportwetten auf 55%.86 Auch Auswertungen von Geschäftsberichten87 deuten auf einen größeren Anteil des Online-Vertriebsweges von 55%-60% tendenziell (degressiv) zunehmend hin.

„With over 43 percent of total GW Rand over 60 percent of Sportsbook GWR now coming from mobile, Unibet is well placed to benefit from the convergence of media and multi-channel digital services and aims to deliver the same great experience across multiple devices.“88

Andere große Anbieter – wie z. B. Bwin.Party – bieten ausschließlich online vertriebene Sportwetten an, so dass grundsätzlich davon ausgegangen werden kann, dass in Deutschland der Online-Vertrieb von privaten Sportwetten größer ist als das stationäre Wettgeschäft, so dass eine Relation von 60:40 (stationär/online),89 wie sie von den Glücksspielaufsichtsbehörden der Länder angenommen wird, nicht realistisch erscheint.

Eine Verlagerung von gegenwärtig 40:60 (stationär/online) erscheint auch angesichts der Wachstumsraten im Online-Segment von Sportwetten (einschließlich des mobilen Marktes) sowie der Zahl der verfügbaren Internet-Zugänge und der Mobilfunkanschlüsse plausibel.

„The fastest growing area is interactive gambling (2012: € 10.6 billion), with an estimated growth rate of about 24% between 2012 and 2015.“90

Bei dem marktführenden Anbieter von Sportwetten in Deutschland, Tipico Co Ltd, werden rund 50% online und 50% in stationären Wettshops distribuiert.

„Tipico als Marktführer in Deutschland […] stammt

[…] etwa die Hälfte des jährlichen Umsatzes […] aus dem Bereich Online-Wetten.“91

Teilweise werden Wachstumsraten im Bereich des Online-Spiels von 15% ausgewiesen.

„Online Gambling ist mit jährlichen Wachstumsraten von rund 15% einer der am schnellsten wachsenden Dienstleistungssektoren Europas.“92

Inzwischen hat sich das Internet bzw. das World Wide Web (WWW) zu einem beliebten Vertriebskanal weiterentwickelt. Die Angebote sind unabhängig von Öffnungszeiten zugänglich. Zudem sind sie von einer spezifischen örtlichen Gebundenheit losgelöst. Mit Hilfe von Smartphones und mobilen Apps der Anbieter können mittlerweile auch von unterwegs Wetten rund um die Uhr platziert werden. Zusätzlich haben sich um die Online-Spielangebote diverse Informationsdienstleistungen entwickelt. Dazu zählen Wettlexika, Anbietertests und Anbietervergleiche sowie Sportwettentipps und Sportwettenanalysen. Die Abwicklung von Online-Sportwetten hat sich in den letzten Jahren deutlich vereinfacht. An Einzahlungsmethoden stehen dem Wettkunden zumeist zahlreiche Optionen zur Verfügung, z. B. Kreditkarte, Banküberweisung, elektronischen Geldbörsen wie Skrill oder Prepaidkarte.

Einhergehend mit dem dynamischen Wachstum des Online-Segments haben sich auch die Geschäftsmodelle der Anbieter gewandelt. Im Online-Segment sind u. a. Netzwerk-Plattformen entstanden, die eine Vielzahl von Spielern grenzüberschreitend zusammenbringen.93

Es gibt stichwortartige Beschreibungen, die den Nutzer mit Informationen um das Spielangebot informieren, z. B. zu insgesamt 380 deutschsprachigen Glücksspielseiten.94

Zur Beurteilung des Marktvolumens soll nachfolgend eine Bottom-up-Analyse erfolgen, die verschiedene Indikatoren heranzieht.

(a) Marktanteile von Unternehmen

In Deutschland gibt es schätzungsweise rund 130 Online-Sportwetten-Websites. Dies entspricht in etwa der Anzahl der an einer Konzession interessierten Unternehmen.95

Tipico Co Ltd hat nach eigenen Angaben in 2014 rund 2,5 Mrd. € Umsatz erwirtschaftet.96 Rund 90% erwirtschaftet Tipico am deutschen Markt.97

„TIPICO. Interview mit Christian Gruber, Geschäftsführer Marketing, […] Es sind laut Rechnungshof 2014 rund 237 Millionen Euro Steuern von den Sportwettenanbietern in Deutschland gezahlt worden, davon 125 Millionen von Tipico – damit sind wir eindeutiger Marktführer. […] Wir […] sind […] zu 90% in Deutschland aktiv, plus in ein paar Nachbarländern wie Dänemark, Belgien, Österreich, Italien. […] Tipico hat in 2014 rund 2,5 Milliarden Euro Umsatz erwirtschaftet.“98

D.h., dass Tipico rund 2,25 Mrd. €99 Spieleinsätze in Deutschland im Jahr 2014 erwirtschaftet hat. Davon rund 50% online und 50% in stationären Wettshops, von denen das Unternehmen in Deutschland über 930100 betreibt.

„[…] etwa die Hälfte des jährlichen Umsatzes […] aus dem Bereich Online-Wetten.“101

Geht man von einer Ausschüttungsquote von durchschnittlich 95% bei privaten online vertriebenen und 80,5% bei stationär vertriebenen Sportwetten102 aus, so hätten die entsprechenden Bruttospielerträge für Tipico in 2014 in Deutschland ca. 275,6 Mio. € betragen.103

Schätzungen gehen davon aus, dass Tipico einen Marktanteil von etwa 40% am deutschen Gesamtmarkt für Sportwetten hat.104 Rechnet man die oben geschätzten ca. 275,6 Mio. € hoch auf den gesamten deutschen Markt, so ergibt sich für Sportwetten ein Marktvolumen für das Jahr 2014 von rd. 689 Mio. € BSE.105

Unterstellt man, dass sich der Marktanteil von „40% am deutschen Gesamtmarkt“ auf den steuerlich relevanten Markt nach § 17 des Rennwett- und Lotteriegesetzes bezieht, so dürfte sich der „Gesamtmarkt“ hier wahrscheinlich definieren als der regulierte Markt und der graue Markt, d. h. der Schwarzmarkt, dürfte bei der oben benannten Bemessung nicht inkludiert sein. Der regulierte Sportwettenmarkt in Deutschland wird bestimmt durch ODDSET sowie dem Anteil von Sportwetten, der auf der Basis von Lizenzen aus Schleswig-Holstein beruht.106

ODDSET ist in Deutschland der Markenname einer Sportwette des Deutschen Lotto- und Totoblocks (DLTB). Die Bruttospielerträge der regulierten Sportwette ODDSET lagen im Jahr 2014 bei 53 Mio. €.107

„Die staatlichen Lotto-Anbieter kommen mit ihrem Sportwetten-Ableger ‚Oddset‘ nur noch auf einen Marktanteil von drei bis fünf Prozent.“108

„Die Westdeutsche Lotterie GmbH & Co. OHG, mit 3606 Lotto-Annahmestellen der größte deutsche Anbieter, kommt mit seinem legalen Sportwetten-Angebot ‚Oddset‘ nach eigenen Angaben nur auf einen Anteil von vier bis fünf Prozent.“109

Unterstellt man, dass insgesamt rd. 4% am „gesamten“ Sportwettenmarkt in Deutschland reguliert angeboten werden (ODDSET und der Anteil von Sportwetten, die auf der Basis von Lizenzen aus Schleswig-Holstein beruht), so würde sich der oben hochgerechnete Wert von rd. 689 Mio. € BSE um rd. 4%110 reduzieren. Das Marktvolumen für den Graumarkt in Deutschland im Jahr 2014 dürfte sich somit mit etwa 661,4 Mio. € BSE bemessen lassen.

Unterstellt man für den gesamten deutschen Markt die oben ausgeführten Plausibilitätsüberlegungen, d. h. eine Relation von etwa 40:60 (stationär/online)111 für das Jahr 2014, so

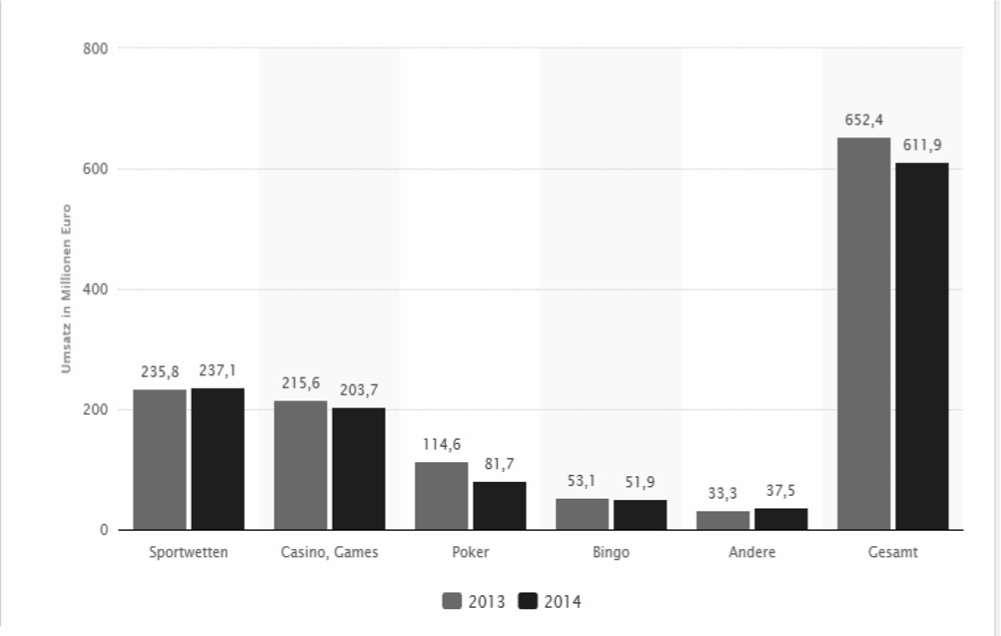

Der private Anbieter Bwin Party Digital Entertainment, im Folgenden als Bwin.Party bezeichnet, erzielte im Jahr 2014 Bruttospielerträge in Höhe von 611,9 Mio. €. Davon wurden 237,1 Mio. € mit online angebotenen Sportwetten erwirtschaftet (Abbildung 5).

„bwin.party is a global online gaming company. Listed on the London Stock Exchange (ticker: BPTY).“112

Abbildung 5: Bruttospielerträge von Bwin Party Digital Entertainment in 2013/2014, in Mio. € nach Geschäftsbereichen113

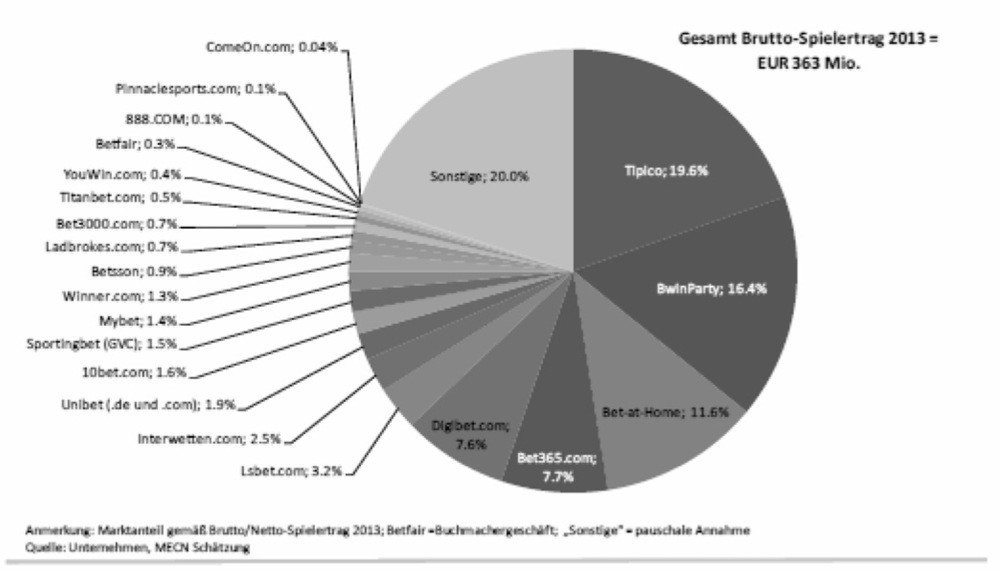

Der Marktanteil von Bwin.Party in Deutschland bezogen auf die gesamten Bruttospielerträge von Online-Anbieter betrug nach Schätzungen von MECN im Jahr 2013 16,4%.114

Für Bwin.Party ist Deutschland neben Österreich der wichtigste Markt im Bereich von Sportwetten. In 2014 wurden – emanzipiert man den für das erste Halbjahr von Bwin.Party ausgewiesenen Anteil von 26% der insgesamt von Bwin.Party vertriebenen Sportwetten in Deutschland auf das ganze Jahr –

„Germany is Bwin.Party’s biggest market, accounting for 26 per cent of revenue in the first-half of 2014 […]“,115

so dürfte Bwin.Party in Deutschland in 2014 mit Sportwetten rund 61,6 Mio. € BSE116 erwirtschaftet haben.

Abbildung 6: Marktanteile von Internet-Wettanbietern in 2013117

Aus der unternehmenseigenen Abbildung 5 von Bwin.Party wird deutlich, dass trotz der Fußballweltmeisterschaft in 2014 die in Deutschland von Bwin.Party erwirtschafteten Bruttospielerträge kaum gestiegen sind (von 235,8 Mio. € in 2013 auf 237,1 Mio. € in 2014). Gleichzeitig entwickelte sich der Marktanteil von Tipico am deutschen Gesamtmarkt für Sportwetten von knapp 20% in 2013118 auf etwa 40% in 2014.119 Dies lässt vermuten, dass der Marktanteil von Bwin.Party am deutschen Sportwettenmarkt von 16,4% in 2013120 sich in 2014 reduziert haben dürfte auf geschätzte rd. 15%.

„TIPICO. Interview mit Christian Gruber, Geschäftsführer Marketing, […] Es sind laut Rechnungshof 2014 rund 237 Millionen Euro Steuern von den Sportwettenanbietern in Deutschland gezahlt worden, davon 125 Millionen von Tipico – damit sind wir eindeutiger Marktführer. Bwin ist der Pionier im Sportwettenbereich, das muss man ganz, ganz hoch anerkennen. Aber das ist wie so häufig, wenn jemand es geschafft hat, sprich die Ikone des Marktes ist: Dann lässt man oft nach.“121

Entsprechen rd. 15% Marktanteil 61,6 Mio. € BSE, so würde das hochgerechnet für den gesamten Online-Sportwettenmarkt in Deutschland für das Jahr 2014 auf ein Volumen gemessen in Bruttospielerträgen von rund 411 Mio. €122 schließen lassen.

Unterstellt man für den gesamten deutschen Markt die oben ausgeführten Plausibilitätsüberlegungen, d. h. eine Relation von etwa 40:60 (stationär/online)123 für das Jahr 2014, so lassen die Bemessungen am Beispiel der veröffentlichten Zahlen für Bwin.Party auf die folgende Größenordnung des deutschen Sportwettenmarktes für 2014 – bewertet in BSE – schließen: rd. 411 Mio. € online und rd. 274 Mio. € offline. Gesamt ergäbe sich ein Marktvolumen über 685 Mio. €.124

Aus den Schätzungen auf Basis der marktführenden Anbieter von Sportwetten in Deutschland, Tipico und Bwin.Party, ergibt sich für 2014 die folgende zusammenfassende Übersicht:

| Schätzbasis | Bruttospielerträge private Sportwetten in Deutschland in 2014 125 |

|---|---|

| Tipico | 661,4 Mio. € |

| Bwin.Party | 685,0 Mio. € |

| Schätzung der Glücksspielaufsichtsbehörden der Länder126 127 | 661,2 Mio. € |

Tabelle 6: Geschätzte Bruttospielerträge privater Sportwetten in Deutschland, in Mio. €, in 2014

Der hier geschätzte Wert auf der Basis von Unternehmensdaten für Tipico erscheint realistischer als das Marktvolumen, das auf Basis von Zahlen für Bwin.Party ermittelt wurde, da die Annahmen, die bei Tipico Berücksichtigung finden, zu großen Teilen unmittelbar von dem Unternehmen stammen und seit geraumer Zeit veröffentlicht sind. Insgesamt weicht dieser Wert mit 661,4 Mio. € nur marginal von der Schätzung der Glücksspielaufsichtsbehörden der Länder ab, so dass im Folgenden der für Deutschland relevante Graumarkt im Bereich Sportwetten (Sport- und Pferdewetten) für das Jahr 2014 mit 661,2 Mio. €128 als durchaus realistisch bewertet scheint.

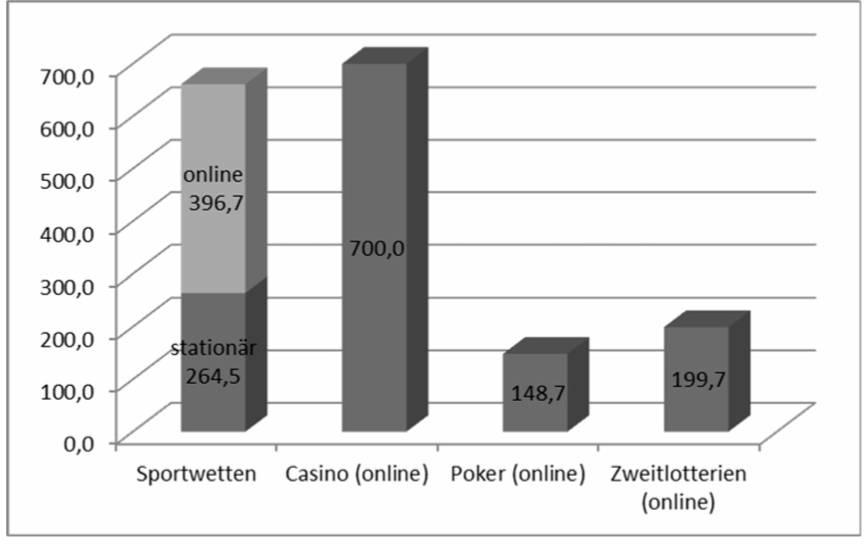

Unterstellt man nun aufgrund der oben ausgeführten Plausibilitätsüberlegungen eine Relation von etwa 40:60 (stationär/online),129 so ergeben sich für die privaten Sportwetten die in Tabelle 7 ausgewiesen Marktvolumina, die im Folgenden verwendet werden sollen.

| Private Sportwetten in 2014 [BSE] | gesamt | Anteile [in %] | |

|---|---|---|---|

| stationär | online | stationär/online | |

| 264,5 Mio. € | 396,7 Mio. € | 661,2 Mio. € | 40 : 60 |

Tabelle 7: Bruttospielerträge privater Sportwetten130 in Deutschland, stationärer Vertrieb und Online-Vertrieb, in Mio. €, in 2014

(b) Steuereinnahmen

Seit Inkrafttreten des Gesetz zur Besteuerung von Sportwetten vom 29. Juni 2012131 müssen Wettanbieter, die ihre Dienste auf dem deutschen Markt anbieten wollen, eine Wettsteuer in Höhe von 5% auf den Umsatz (auf den Spieleinsatz) an das Finanzamt abführen. Gesetzliche Grundlage dafür ist § 17 des Rennwett- und Lotteriegesetzes (Rennwett- und Lotteriegesetz, RWLG132).133

Die Steuereinnahmen aus Sportwetten betrugen gerundet:

Im Jahr 2014 sollen rund 97 Prozent der Steuereinnahmen von privaten Anbietern und 3 Prozent von der staatlich regulierten Sportwette ODDSET stammen.137 Durch Hochrechnung lassen sich die Anhaltspunkte für die Höhe der Umsätze gewinnen:

-

In 2012 begann die Abführung der Steuer erst ab dem 1. Juli,138 so dass die besteuerten Wetteinsätze geringer sind als in den Folgejahren. Vorausgesetzt, dass im ersten Halbjahr des Jahres 2012 genau so viel an Wetteinsätzen eingenommen worden wären wie im zweiten Halbjahr, ergäbe sich ein Jahresgesamtbetrag von linear geschätzten 3.360 Mio. €139 Spieleinsätze.

-

Im Jahr 2013 ergeben sich Wetteinsätze in Höhe von 3.780 Mio. €140 Euro. Dies entspricht einem Anstieg gegenüber dem Vorjahr um 12,5%.

-

Im Jahr 2014 ergeben sich Wetteinsätze in Höhe von rund 4.520 Mio.141 Euro. Dies entspricht einem Anstieg gegenüber dem Vorjahr um 19,6%.

Für den Anstieg der Steuereinnahmen gibt es zwei mögliche Gründe:

(1) Erhöhung der Wetteinsätze (Spieleinsätze) und/oder

(2) Zunahme der Anzahl der Steuer zahlenden Anbieter.

Die Akzeptanz der Wettsteuer gilt als hoch. Schätzungen, die im Auftrag des Landes Hessen, vertreten durch das Hessische Ministerium des Innern und für Sport, Referat Glücksspielaufsicht und Gemeinsame Geschäftsstelle Glücksspiel, durchgeführt wurden, gehen davon aus, dass die Wettsteuer für 85–90% der Spieleinsätze – gegenwärtig freiwillig – abgeführt wird.142

Die Hochrechnung der Umsätze im Marktsegment der Sportwetten auf Basis der Wettsteuer ist nicht unumstritten. Ursächlich ist, dass sich die Spieleinsätze aus den Einzahlungen plus den daraus resultierenden Gewinnen, die ggf. wiederum eingesetzt werden, d. h. in Summe mehrfach in Sportwetten umgesetzt werden. Das Ergebnis spiegelt somit ein Vielfaches der wahren Umsätze – gemessen in Brutto- oder Nettospielerträgen – wider. Verzerrungen und Rechenfehler sind in der Regel inkludiert.143 Insgesamt sind Steuereinnahmen dennoch ein wichtiger Indikator zur Beurteilung des Marktvolumens.

In diesem Kontext sind auch die seit 1. Januar 2015 geltenden, neuen Umsatzsteuerregelungen für den EU-weiten Vertrieb digitaler Produkte und Dienstleistungen zu berücksichtigen.144 Zuvor war die Umsatzsteuer in dem Mitgliedstaat zu errichten, in dem das leistende Unternehmen (Online-Anbieter) ansässig ist. Nunmehr müssen die in dem jeweiligen Mitgliedstaat des Nachfragers (des Konsumenten) geltenden Umsatzsteuersätze berechnet und dort abgeführt werden. Es ist zu erwarten, dass diese Änderungen unterschiedliche Auswirkungen auf die Dienstleister im Online-Glücksspiel haben werden. Dies ist abhängig davon, wo ihre Spieler beheimatet sind und ob diese Länder Re-

Zu fragen ist deshalb, ob mit der Bemessung der Steuereinnahmen der gesamte Markt sinnvoll abgebildet werden kann. Nach § 17 Abs. 2 des Rennwett- und Lotteriegesetz besteht die Steuerpflicht in Deutschland dann, wenn die Wette innerhalb Deutschlands oder von einem Spieler mit Hauptsitz in Deutschland abgeschlossen wurde.145 Der Sitz des Unternehmens ist dabei irrelevant.

„Branchenkenner gehen allerdings davon aus, dass ein beträchtlicher Teil der Wettumsätze nicht versteuert wird, weil die Firmen vom Ausland aus operieren und ihr Geschäft in Deutschland nicht offen legen. Deshalb dürfte der Markt tatsächlich noch viel umfangreicher sein.“146

Auch andere Überlegungen zeigen, dass der Markt mit hoher Wahrscheinlichkeit wesentlich umfangreicher sein dürfte als die z. B. für 2014 oben skizzierten Wetteinsätze (Spieleinsätze) über rund 4.520 Mio €. Nach eigenen Angaben hat Tipico 2014 in Deutschland 125 Mio. € an Wettsteuern entrichtet.147

„TIPICO. Interview mit Christian Gruber, Geschäftsführer Marketing, […] laut Rechnungshof 2014 rund 237 Millionen Euro Steuern von den Sportwettenanbietern in Deutschland gezahlt worden, davon 125 Millionen von Tipico […].“148

Wird für Tipico ein Marktanteil von 40% unterstellt,149 ergäbe sich ein Aufkommen an Wettsteuern bei vollkommener Steuerehrlichkeit150 für das Jahr 2014 von insgesamt rd. 312 Mio. €.151 Hingegen weist das Bundesministerium der Finanzen für 2014 jedoch Steuereinnahmen nach § 17 des Rennwett- und Lotteriegesetzes (Rennwett- und Lotteriegesetz, RWLG)152 über insgesamt nur 226 Mio. € aus.153 Diese exemplarische Rechnung für das Jahr 2014 zeigt, dass sich anhand von Steuereinnahmen nach § 17 des Rennwett- und Lotteriegesetzes der Umfang des Sportwettenmarktes nicht sinnvoll schätzen lässt.154

2. Online-Casinos

Das Segment der Online-Casinos ist vor allem seit 2012 deutlich gewachsen (Tabelle 8). In Deutschland bieten über 150 Online-Casinos ihre Spiele an, die in Euro oder in US-$ möglich sind.155

| Online-Casinospiele | ||

|---|---|---|

| 2009 | 125,9156 | |

| 2010 | 127,3157 | |

| 2011 | 233158 | |

| 2012 | 279,8159 | 357160 |

| 2013 | 687,1161 | 689162 |

| 2014 | 735,8163 | >700164 |

Tabelle 8: Online-Casinospiele, Bruttospielerträge in Mio. €, Schätzungen 2009–2014

Online-Casinospiele sind nach Angaben einer Studie über die deutsche Internet-Wirtschaft mit über 50 Prozent des Online-Gamblings165 das beliebteste Online-Marktsegment von geschätzt insgesamt 1,6 Mrd. € Bruttospielerträgen in 2015.166 Dies wären geschätzte über 800 Mio. € in 2015 bei einem von Arthur D. Little unterstellten linearen Wachstum von im Durchschnitt gegenwärtig rund 15% jährlich.167 Für 2014 würde damit ein Marktvolumen von mindestens 700 Mio. € BSE unterstellt (Tab. 10).168

„Das Wachstum im Online Gambling ist maßgeblich getrieben durch den Bereich Online-Casino, in welchem über 50 Prozent der Brutto-Spielerträge erwirtschaftet werden“169

Nachfolgend soll ein Marktvolumen von rd. 700 Mio. € Bruttospielerträgen für das Jahr 2014 unterstellt werden.

3. Online-Poker

Deutschland hat sich im Segment des Online-Pokermarktes in den letzten Jahren zu einem wichtigen Markt entwickelt. Aktuell sinkt die Marktgröße des Online-Pokermarktes in Deutschland jedoch im Vergleich vor allem zu den Jahren 2012/2011 stark (Tabelle 9).170 Zu diesem Marktrückgang hat auch die Situation in den USA beigetragen, nachdem die US-Bundespolizei 2011 zahlreiche Poker-Webseiten geschlossen hat.171 Dies führt dazu, dass Schätzungen aus

| Online-Poker | |||

|---|---|---|---|

| 2009 | 284172 | 550173 | |

| 2010 | 375,6174 | ||

| 2011 | 450175 | ||

| 2012 | 449,4176 | ||

| 2013 | 192,1177 | 199178 | 176,4 (US-$) = 135 Mio. €179 |

| 2014 | 148,7180 | ||

Tabelle 9: Online-Poker, Bruttospielerträge in Mio. €,181 Schätzungen 2009–2014

4. Online-Zweitlotterien

Im Gegensatz zu staatlich konzessionierten Lottoanbietern unterliegen internationale Zweitlotterien nicht den Regeln des deutschen GlüStV. Aus diesem Grund können Kunden bei den Anbietern auch von den teilweise sehr hohen Jackpots bei ausländischen Lotterien profitieren.182 Während gewerbliche Spielvermittler einen Spielschein nur „vermitteln“, veranstalten private Zweitlotterien eine eigene Lotterie, die sich 1:1 an den Gewinnzahlen und Quoten der Referenzlotterie orientiert.183

| Online-Zweitlotterien | ||

|---|---|---|

| 2013 | 195,1184 | < 120185 |

| 2014 | 199,7186 | |

Tabelle 10: Online-Zweitlotterien, Bruttospielerträge in Mio. €, Schätzungen 2009–2014

Die deutsche Gesetzes- und Rechtslage (GlüStV 2012 / RennwLottG) und die politische Diskussion lassen eine kurz- bis mittelfristige Überführung der Online-Zweitlotterien in den regulierten Markt nicht erwarten.

5. Grauer Markt – gesamt

Der für Deutschland relevante graue Markt umfasste im Jahr 2014 ein Volumen von geschätzt rund 1.710 Mio. € (Tabelle 11).

| Marktsegment | Bruttospielertrag in Mio. € |

|---|---|

| Sportwetten (stationär) | 264,5 |

| Sportwetten (online) | 396,7 |

| Casino (online) | 700 |

| Poker (online) | 148,7 |

| Zweitlotterien (online) | 199,7 |

| Summe | 1.709,6 |

Tabelle 11: Grauer Markt in 2014, Bruttospielerträge in Mio. €

Abbildung 7: Struktur des grauen Marktes in Deutschland in 2014, Bruttospielerträge in Mio. €

IV. Schwarzmarkt

Von einem Schwarzmarkt (black market) spricht die EU-Kommission dann, wenn Online-Glücksspiele von Veranstaltern innerhalb der Europäischen Union angeboten werden, die nicht mindestens von einem EU-Mitgliedstaat lizenziert sind.187

„Online gambling (Green Paper) […] Online gambling is the fastest-growing gaming sector. This growth, and that of the Internet, makes monitoring these cross-border services difficult. National legal frameworks vary enormously from one EU country to another, imposing different rules for licensing, related online services, payments, public interest objectives, and the fight against fraud. […] the development of extensive illegal or ‚black‘ online markets (markets consisting of unlicensed operators) or ‚grey‘ markets poses a number of challenges.“188

Der Schwarzmarkt umfasst nachfolgend alle Angebote von Unternehmen oder Personen, die weder in Deutschland noch einem sonstigen EU-Mitgliedstaat als Anbieter von Glücksspielen lizenziert sind.189

Bisher liegen äußerst wenige Untersuchungen zur Abschätzung des Schwarzmarktes im Glücks- und Gewinnspielbereich vor. Dabei werden zum Teil auch Querverbindungen des Schwarzmarktes zur Geldwäsche und den Möglichkeiten der Spielmanipulation hergestellt.190 Der Zusammenhang zu Formen der organisierten Kriminalität ist durchaus herstellbar.191 Illegales Glücks- und Gewinnspiel auf dem Schwarzmarkt benötigt in der Regel einen bestimmten Grad an Organisation und Erfahrung, um z. B. die finanziellen Transaktionen „sicher“ und unbemerkt abwickeln zu können.192 Aufgrund der fehlenden Regulierung der globalen Informations- und Kommunikationsnetzwerke sind diese Potentiale größer geworden.193

„Owing to a lack of data, and to the overlap between legal and illegal gambling, estimating the proceeds of illegal gambling is difficult.“194

Nachfolgend werden makroökonomische und branchenbezogene Indikatoren, die Hinweise auf die Größenordnung des Schwarzmarktes geben sollen, herausgearbeitet. Berücksichtigt werden sollen sowohl stationäre als auch online angebotene, illegale Glücks- und Gewinnspielsegmente: Stationäre Angebote

-

stationäre Wettannahmestellen unlizenzierter Anbieter,

-

nicht regulierte GSG,

-

Glücksspiele in „Hinterzimmern“, Hütchenspiele (Nussschalenspiele), etc.

Online-Angebote

-

Sportwetten,

-

Casinospiele,

-

Poker,

-

Zweitlotterien.

Da es naturgemäß keine offiziellen Basisstatistiken gibt, die eine fundierte Erfassung von illegalen Aktivitäten erlauben, soll mit Hilfe von ökonomischen Indikatoren und Annahmen der quantitative Beitrag illegaler Aktivitäten am deutschen Glücks- und Gewinnspielmarkt beurteilt werden. Die Ergebnisse der nachfolgenden Bemessungen können dabei nicht dem üblichen Genauigkeitsstandard entsprechen.

1. Makroökonomische Indikatoren

(a) Durchschnittlicher Anteil des Schwarzmarktes am BIP

Mögliche Anhaltspunkte könnten sich ergeben, wenn unterstellt wird, dass der Schwarzmarkt im Bereich des Glücks- und Gewinnspiels den durchschnittlichen Anteil des gesamten Schwarzmarktes am Bruttoinlandsprodukt (BIP) erreicht. Im Jahr 2014 betrug dieser Anteil 12,2%.195 Bezogen auf ein deutsches BIP von nominal rund 2.900 Mrd. €196 entspräche dies einem Volumen des gesamten Schwarzmarktes in Deutschland im Jahr 2014 von rd. 354 Mrd. €.

Der regulierte und graue Glücks- und Gewinnspielmarkt weisen für das Jahr 2014 ein Volumen von insgesamt 11.347 Mio. € – gemessen in Bruttospielerträgen – aus (reguliert: 9.637 Mio. €, grauer Markt: 1.710 Mio. €). Wird ein Anteil des Schwarzmarktes am gesamten Glücks- und Gewinnspielmarkt von 12,2% unterstellt, so dürfte dessen Volumen etwa 1.577 Mio. €197 betragen.

(b) Empirischer Anteil des Schwarzmarktes am BIP

Frühere Studien gehen von einem Anteil des Schwarzmarktes im Glücks- und Gewinnspielbereich am BIP von am unteren Ende etwa 0,1% aus.198

„In the UK, according to Groom and Davies, illegal gambling’s value added amounted 0.8 billion GB GBP […] in 1996, about 0.1% of GDP (Groom & Davies, 1998).“199

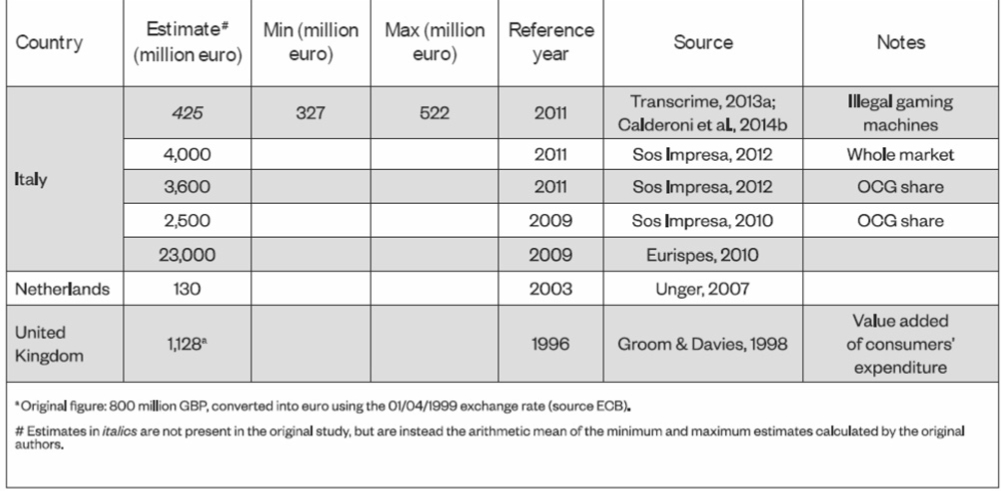

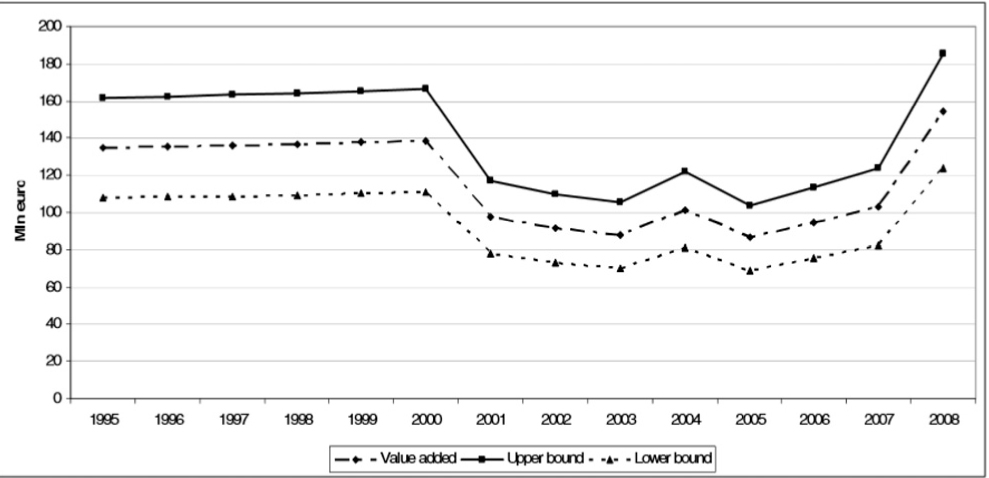

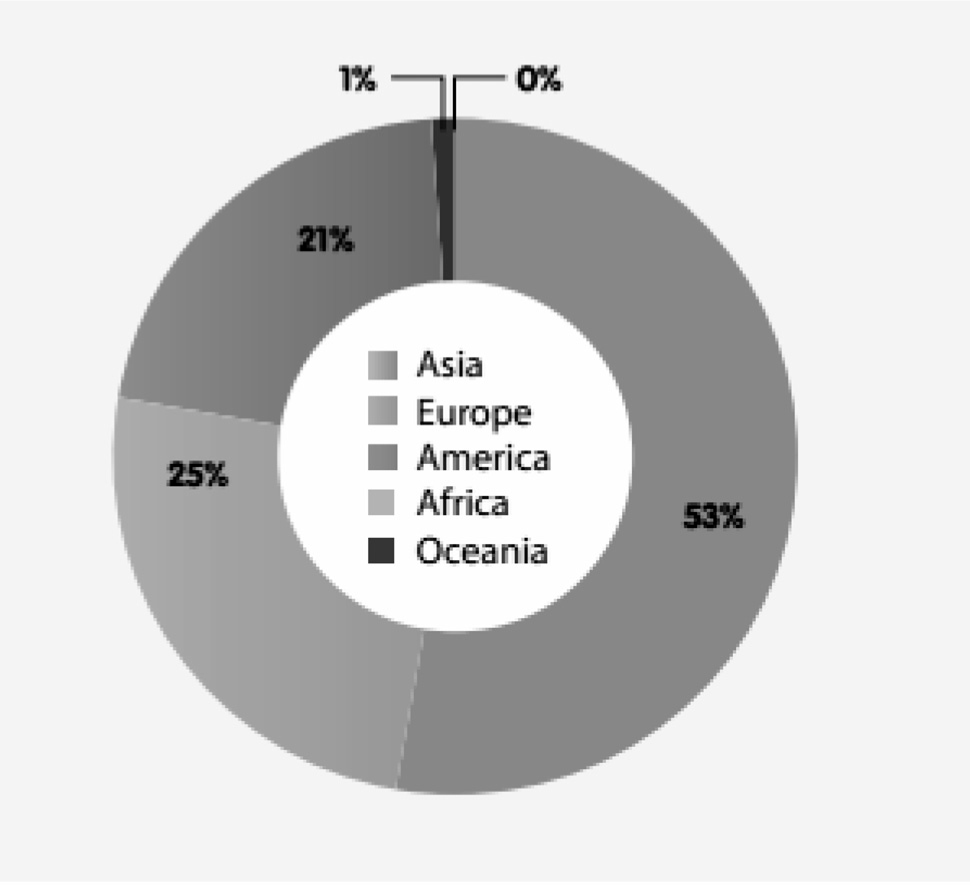

Abbildung 8: Schätzungen zum Umfang des illegalen Glücks- und Gewinnspielmarktes in ausgewählten Ländern200

Allerdings ist hier definitorisch nicht klar, ob Grau- und Schwarzmarkt gemeinsam betrachtet werden.201 Es soll daher bezogen auf den reinen Schwarzmarkt eine Größenordnung von statt 0,1% nur die Hälfte, d. h. 0,05%, am BIP veranschlagt werden. Bei einem BIP von nominal 2.900 Mrd. €202 im Jahr 2014 entspräche dies einem Volumen von mindestens 1.450 Mio. €.

(c) Analogieschlüsse zu „vergleichbaren Ländern“

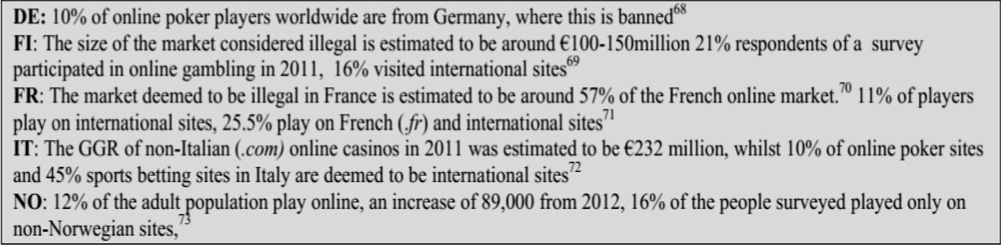

Denkbar ist auch ein Analogieschluss aus mit Deutschland vergleichbaren Ländern. Vergleichbar meint hier ähnliche kulturelle Einstellungen zum Glücks- und Gewinnspiel und zumindest keine fundamental unterschiedlichen regulato¬

Bei den nachfolgend betrachteten Staaten bleibt zu berücksichtigen, dass auch hier nicht explizit zwischen Grau- und Schwarzmarkt unterschieden wird.

Niederlande

In den Niederlanden generierte das illegale Spiel im Jahr 2003 eine Größenordnung von 0,8% des Bruttoinlandsprodukts (130 Mio. €).203

„In the Netherlands, according to Unger (2007), illegal gambling generated 130 million euro proceeds for criminals in 2003, about 0.8% of GDP at that time.“204 Im Jahr 2008 waren es rund 180 Mio. € (Abb. 9).

„Just as about half of the money spent on e-gaming by residents is spent on illegal e-gaming abroad, it is quite possible that half of the revenues of Dutch e-game companies comes from abroad.“205

Abbildung 9: Illegales Glücksspiel in den Niederlanden (1995–2008)206

Der Jahresbericht 2014 der niederländischen Gaming Authority (KSA) enthält eine Reihe von Untersuchungen über illegale Online-Glücksspiele.207 Hier wird für 2013 festgestellt:

„The estimated turnover of illegal operators in the Dutch market is between EUR 250-850 mio.“208

Wird ein Wert von 600–700 Mio. € unterstellt und die Tatsache berücksichtigt, dass der Anteil der holländischen Bevölkerung etwa 20% jener Deutschlands entspricht, so ergibt sich projiziert auf Deutschland ein nicht-reguliertes Marktvolumen von rd. 3–3,5 Mrd. € für den Grau- und Schwarzmarkt. Abzüglich des grauen Marktes von rund 1,7 Mrd. €209 verbleibt für den Schwarzmarkt ein für Deutschland geschätztes Volumen von rd. 1,3–1,8 Mrd. €. Im Mittel sollen 1.550 Mio. € festgehalten werden.

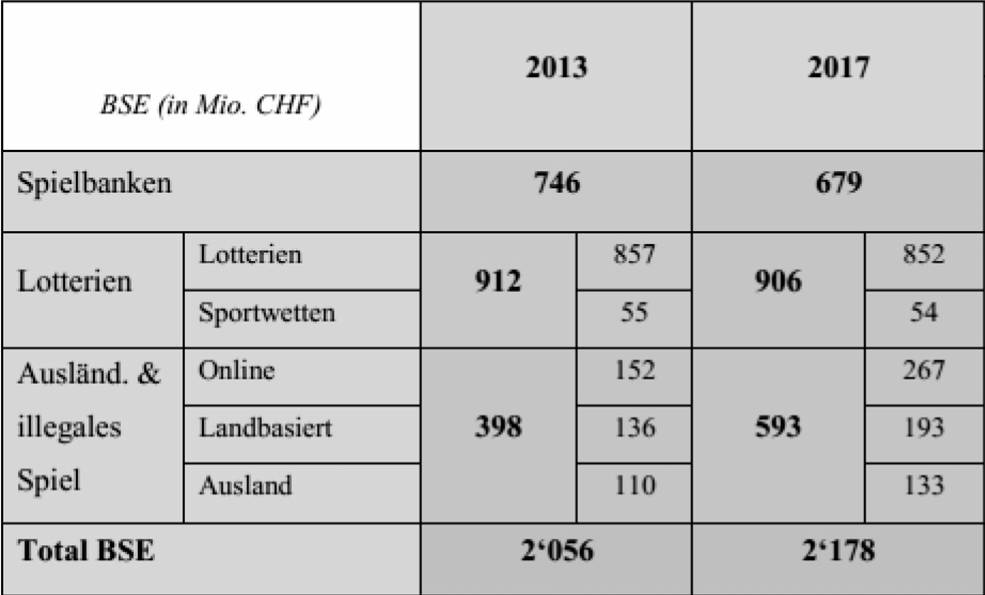

Schweiz

Studien bezogen auf die Schweiz beziffern das Volumen des „illegalen und ausländischen“ Spiels im Jahr 2013 auf rund 398 Mio. CHF (364,5 Mio. €).210 Als Hochrechnung für das Jahr 2017 ergeben sich rund 593 Mio. CHF = 543,1 Mio. €.211 Basis dieser Schätzung bilden umfangreiche Sekundär- und Primärdatenanalysen.212 Als Besonderheit dieses Ländervergleichs ist zu beachten, dass die Schweiz nicht Mitglied der EU ist. Somit werden unter der für die Schweiz verwendeten Definition „ausländisches und illegales Spiel“213 der gesamte nicht-regulierte Markt214 subsumiert.

Abbildung 10: Legales und illegales/ausländisches Glücksspiel in der Schweiz in 2013 und 2017, in Mio. CHF215

Die Schweiz verfügte im Jahr 2013 über eine Einwohnerzahl von rund 8 Mio. Personen.216 Rechnet man das Marktvolumen des ausländischen und illegalen Spiels in Höhe von 364,5 Mio. € (2013) auf die Zahl der Einwohner Deutschlands (Faktor 10) hoch, dann würde sich ein geschätztes Marktvolumen für den Grau- und Schwarzmarkt in Deutschland von rd. 3.654,5 Mio. € (2013) ergeben. Abzüglich des grauen Marktes von rund 1,7 Mrd. €217 verbliebe ein Schwarzmarkt im Glücksspielbereich von knapp 2 Mrd. €.218

Dänemark

Dänemark hat im Jahr 2012 eine Liberalisierung des Glücks- und Gewinnspielmarktes beschlossen, die zu einer Verdrängung des illegalen Marktsegments führen soll.

„By estimate, we believe that the illegal gambling market accounts for 5 percent or less of the total market.“219

Im gesamten dänischen „Gambling-Markt“220 wurden im Jahr 2014 etwa eine Mrd. Euro Bruttospielertrag erwirtschaftet.221 Das Beispiel Dänemark zeigt, dass die Ziele dort nur bedingt erreicht worden sind.222

„Während die Regulierungsbehörde [die dänische Regulierungsaufsicht]223 den Schwarzmarkt auf max. 5% des Gesamtmarkts schätzt, gehen lizenzierte Anbieter von 17% aus und sehen die Höhe der Steuern als Anreiz für illegalen Geschäftsbetrieb an.“224

Überträgt man diese Schätzungen für Dänemark auf Deutschland, so würde ein Anteil von im Mittel 11% des gesamten Glücks- und Gewinnspielmarktes auf den Schwarzmarkt entfallen. Der für Deutschland geltende regulierte und graue Glücks- und Gewinnspielmarkt umfassten im Jahr 2014 ein Volumen von insgesamt etwa 11.347 Mio. € (reguliert: 9.637 Mio. €, grauer Markt: 1.710 Mio. €), bemessen in Bruttospielerträgen. Der deutsche Schwarzmarkt hätte analog zu den geschätzten Relationen für Dänemark einen Umfang von rund 1.402 Mio. €.225

Insgesamt ergibt sich auf Basis von makroökonomischen Indikatoren ein Volumen des Schwarzmarktes für Glücks- und Gewinnspiele in Deutschland im Jahr 2014 zwischen 1,4 – knapp 2 Mrd. € (Tabelle 12).

| Indikator | Bezugspunkt | Basis | Schwarzmarkt für Glücksspiele in Deutschland in 2014 |

|---|---|---|---|

| makro-ökonomisch | Durchschnittlicher Anteil des Schwarzmarktes am BIP | Schwarzmarkt umfasst im Durchschnitt 12,2% vom nominalen BIP | 1.577 Mio. € |

| Empirischer Anteil des Schwarzmarktes am BIP | Frühere Studien: Anteil des nichtregulierten Marktes (Grau- und Schwarzmarkt) am nominalen BIP mindestens 0,1% | | >1.450 Mio. € | |

| Analogieschlüsse zu vergleichbaren Ländern226 | Niederlande Schweiz Dänemark | 1.550 Mio. € < 2 Mrd. €227 1.402 Mio. € |

Tabelle 12: Geschätzter Schwarzmarkt für Glücks- und Gewinnspiele auf der Basis von makroökonomischen Indikatoren in Deutschland im Jahr 2014, Bruttospielerträge in Mio. €

2. Spielbezogene Indikatoren

Möglich ist es, über die Anteile von einzelnen Glücks- und Gewinnspielformen Hinweise über die Größe des Schwarzmarktes zu erhalten. Hier sind stationäre Vertriebswege und Online-Vertriebswege zu unterscheiden.

(a) Stationäre Spielformen

Zum stationären Segment zählen Wettannahmestellen, die illegale Nutzung von Geldspielgeräten (GSG), Spiele in so genannten Hinterzimmern und auch Hütchenspiele (Nussschalenspiele) und Ähnliches.

In Deutschland gibt es zwischen 3.400228 – 4.500229 Wettannahmestellen.

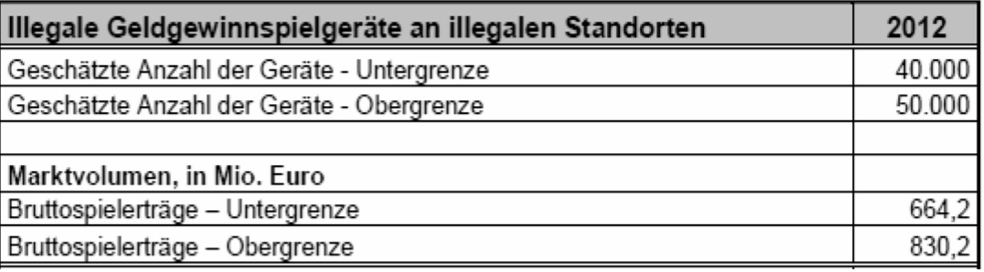

Der Betrieb von Geldspielgeräten, der weder innerhalb einer erlaubnispflichtigen, gewerblichen Spielhalle noch in einer erlaubnispflichtigen, geeigneten Gaststätte230 stattfindet, ist illegal.231

„Geht man davon aus, dass die zum Teil illegalen Geräte [Geldspielgeräte]232 an illegalen Standorten ähnliche oder dieselben Durchschnittsbeträge umsetzen, dann lässt sich das Volumen wie folgt bestimmen. Unter Verwendung von 40.000 Geräten als Untergrenze kann man die Bruttospielerträge auf 664,2 Mio. Euro schätzen. Nimmt man hingegen 50.000 als Obergrenze an, dann lässt sich von Bruttospielerträgen in Höhe von 830,2 Mio. Euro ausgehen. Die durchschnittliche Ausschüttungsquote kann hierbei mit rund 90% vermutet werden, da die illegalen Geräte/Standorte nicht denselben technischen Standards unterliegen wie die legalen Geräte/Standorte.“233

Abbildung 11: Das Marktvolumen von illegalen Geldspielgeräten an illegalen Standorten in Deutschland im Jahr 2012234

Die Bruttospielerträge, die in Deutschland mit regulierten, gewerblichen Geldspielgeräten erwirtschaftet wurden, stiegen von 5.250 Mio. € im Jahr 2012 auf 5.650 Mio. € im Jahr 2014.235 Überträgt man dieses Wachstum von rd. 7,6% analog auf die von Barth geschätzten illegalen Geldspielgeräte und die hierdurch erwirtschafteten Umsätze (Abb. 11), so dürften mit illegalen Geldspielgeräten in Deutschland im Jahr 2014 etwa 715 Mio. € bis 893 Mio. € Bruttospielerträge illegal erwirtschaftet worden sein.

Das Marktvolumen des stationären Schwarzmarktes insgesamt in Deutschland lässt sich naturgemäß nicht zuverlässig erfassen. Wenn man das oben geschätzte Marktvolumen in Relation setzt zu den mit gewerblichen Geldspielgeräten

Andere Schätzungen des Schwarzmarktes für Glücks- und Gewinnspiele gehen für Europa von einem aktuellen Anteil des Schwarzmarktes am Gesamtmarkt von rd. 10% aus.238 Überträgt man den von Barth am unteren Ende für 2012 geschätzten Anteil illegaler Geldspielangebote von rd. 11,2% am Gesamtmarkt für Geldspiele in Deutschland auch anteilsmäßig auf das Segment der Spielbanken, deren Umsätze sich zu über 70% durch Glücksspielautomaten generieren,239 und geht man des weiteren davon aus, dass bezogen für alle anderen stationär angebotene Glücks- und Gewinnspielformen weitere rd. 10%240 der Bruttospielerträge am Schwarzmarkt umgesetzt werden,241 unabhängig davon ob diese Marktanteile am stationären Schwarzmarkt oder illegal über das Internet online generiert werden242 (Tab. 13), so lässt sich insgesamt für Deutschland im Jahr 2014 ein Marktvolumen des Schwarzmarktes auf der Basis des stationären Glücks- und Gewinnspielmarktes von gut 815 Mio. €243 vermuten.

| Marktsegment | regulierter / grauer Markt | Schwarzmarkt (geschätzt) |

|---|---|---|

| Bruttospielertrag in Mio. € | ||

| GSG (gewerblich)244 | 5.650 | 715245 |

| Spielbanken246 | 508,3 | 61,9247 |

| staatliche Sportwetten (Toto und Oddset)248 | 71,3 | 7,9249 |

| regulierte Pferdewetten250 | 12,8 | 1,4251 |

| private Sportwetten (stationär)252 | 264,5 | 29,4253 |

| Hütchenspiele u.Ä. | - | keine Werte vorhanden oder schätzbar |

| Summe | 6.506,9 Mio. € | ca. 815,6 Mio. € |

Tabelle 13: Geschätzter Schwarzmarkt für Glücks- und Gewinnspiele auf der Basis von spielbezogenen Indikatoren für stationär angebotene Spielformen in Deutschland im Jahr 2014, Bruttospielerträge in Mio. €

(b) Online-Spielformen

Das Online-Glücksspiel gilt als der am stärksten zunehmende Bereich im Glücks- und Gewinnspielmarkt.

„Online Gambling ist mit jährlichen Wachstumsraten von rund 15% einer der am schnellsten wachsenden Dienstleistungssektoren Europas.“254

Online-Glücksspiele werden in der Regel grenzüberschreitend angeboten. Sie entziehen sich damit ordnungsrechtlicher und fiskalischer Steuerung und Kontrolle. Dazu zählen auch Offshore-Anbieter, die Konsumenten den internationalen Zugang zu Spielangeboten ermöglichen.

Von entscheidender Bedeutung für die Beurteilung des Online-Schwarz-marktes sind die Verfügbarkeit und die Zugriffsmöglichkeiten auf Webseiten. Über ihre Größenordnung liegen folgende Einschätzungen vor:

-

„2012: Independent KPMG industry report estimated the illegal online gambling market is expected to grow at an average annual rate of 6.3 per cent to $2.4 Billion in 2021-22;

-

2014: International Centre for Sports Security estimated 80% of global sports betting is transacted illegally;

-

2015: H2 Gambling Capital estimated offshore operators have 60% of the global interactive market; up to 80% in regions where governments have been slow to regulate.“255

Die Herausforderungen, die aus der Koexistenz verschiedener Regulierungsmodelle erwachsen, zeigen sich laut Einschätzung der EU-Kommission im Entstehen von grauen und schwarzen Online-Märkten in allen EU-Mitgliedstaaten.

„Die Durchsetzung nationaler Bestimmungen gestaltet sich in der Regel eher problematisch, so dass zu prüfen ist, ob gegebenenfalls eine stärkere Verwaltungszusammenarbeit zwischen den zuständigen nationalen Behörden oder andere Arten von Maßnahmen erforderlich sind. Zudem haben von den 14.823 aktiven Glücksspiel-Sites in Europa über 85% keine Zulassung.“256

Nach wie vor ist auch ein Großteil von Webseiten von innerhalb der EU regulierten Anbietern257 nicht erfasst.

„Globally, the number of gambling sites that are regulated is around 3,000. A number of these operators are established in the EU and hold licences in one or more Member State. A significant number of gambling sites offering services in Europe operate outside any regulation within the EU.“258

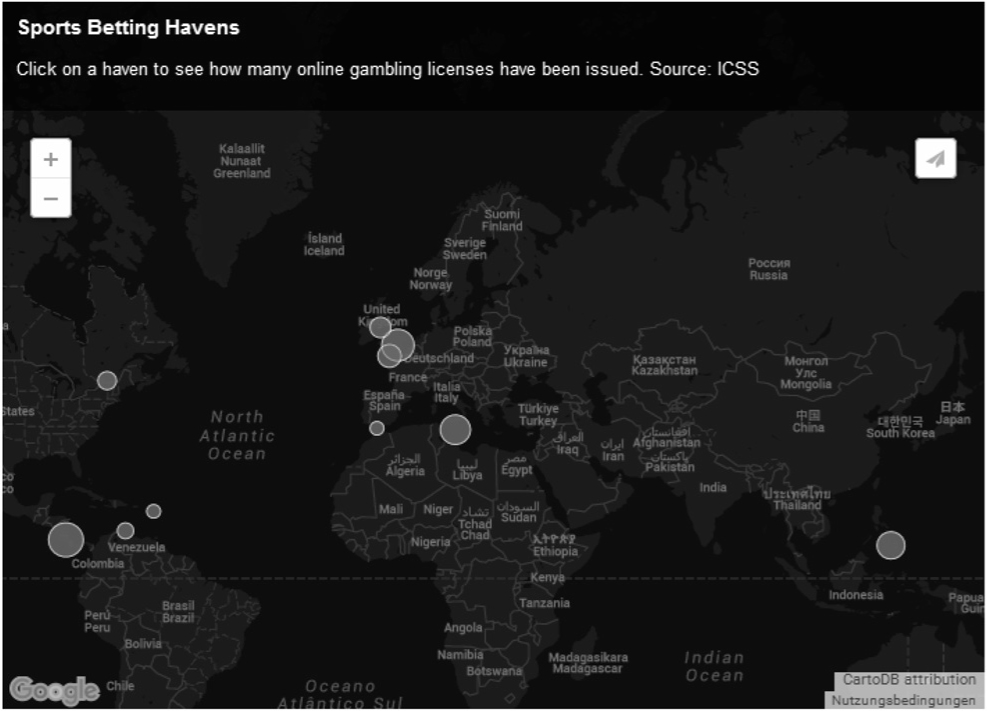

Übersichten zu den vergebenen Lizenzen im Bereich der Sportwetten finden sich im Internet (Abb. 12). Zudem gibt es tabellarische Zusammenfassungen, die Informationen zu Online-Anbietern enthalten.259

„Our worldwide directory of gaming properties includes 6,896 casinos, horse tracks, dog tracks, racinos and cruise ships. Below is a list of countries which have gaming with the number of gaming properties in parenthesis. Click on a country name for a directory of casinos, horse tracks, etc. located in the country.“260

Abbildung 12: Übersicht zu Sportwetten-Lizenzen261

Insgesamt ist davon auszugehen, dass Konsumenten auch in Deutschland nach wie vor über eine kaum überschaubare Zahl von Online-Webseiten Zugriff haben, die ihnen die Möglichkeit zum Glücksspiel am grauen oder am schwarzen Markt bieten (Abbildung 13).

„Die Entwicklung des Online Glücksspielangebots in Deutschland in den letzten zwei Jahren zeigt einen kontinuierlichen Zuwachs bei den meisten Online Glücksspielangeboten, sowohl die Anzahl der Anbieter als auch der verschiedenen Angebote ist kontinuierlich angestiegen. Online Glücksspielangebote sind in Deutschland trotz eines Online Glücksspielverbots weit verbreitet und haben in den letzten Jahren zugenommen.“262

Der Anteil der Personen, die auf ausländische Webseiten zugreift, variiert zwischen den EU-Staaten (Abb. 14).

„The risks that consumers can face when going on unregulated sites are technological, financial and social; because the consumer is outside an environment where the operator is supervised by gambling regulatory authorities and, for example, its gambling equipment has been tested and certified (by accredited bodies).“263

Abbildung 13: Angebot von Online-Glücksspielen auf dem deutschen Markt (Stand: 23. 4. 2014)264

Abbildung 14: Zugriff auf Online-Spiele außerhalb des jeweiligen Landes265

„It is estimated that there is considerable illegal market for online gambling in the EU, and according to European Commission estimates, for each licensed online gambling website world-wide, there are more than five unlicensed web-sites offering online poker or sports betting.“266

„Die Anzahl der Online-Casinos ist derart groß, dass es die örtlichen Behörden schwer haben, deren Aktivitäten zu überwachen, geschweige denn zu kontrollieren. Bis November 2013 wurden weltweit in etwa 104 Jurisdiktionen Vorschriften erlassen, die für insgesamt 2.734 Glücksspiel-Webseiten mit mindestens einer Form des Wettens gelten. Darüber hinaus gibt es jedoch weltweit noch geschätzte 25.000 völlig unreglementierte Glücksspiel-Webseiten.“267

Nicht-lizenzierte Webseiten eignen sich nach Auffassung von Fachleuten zur Praktizierung unterschiedlicher Formen der organisierten Kriminalität (z. B. Geldwäsche).268 Das ICSS (International Centre for Sports Security) hat in Zusammenarbeit mit der Universität Sorbonne (Paris) eine Untersuchung vorgelegt, die das Verhältnis von legalen und illegalen Sportwetten global untersucht.

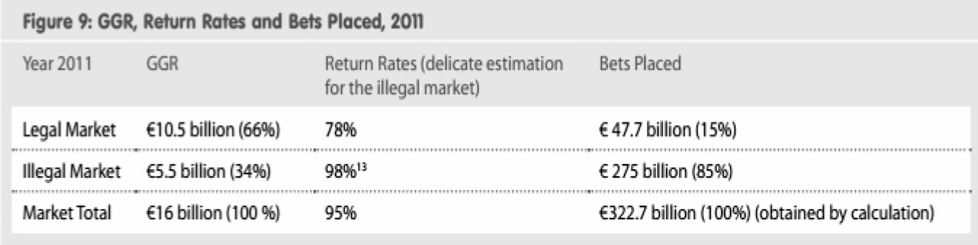

„The total GGR of the sports betting market (excluding horse racing, greyhound racing, motor-boats and keirin) can be estimated at € 16 billion in 2011: the legal market makes up a little less than two thirds (€ 10.5 billion), and the illegal market a little more than one third (€ 5.5 billion) of the market.“269

Abbildung 15: Globaler legaler und illegaler Markt für Sportwetten im Jahr 2011270

Der Anteil Europas am illegalen Markt für Sportwetten beträgt auf Basis dieser Studie 25% (Abb. 16). Schwerpunkt illegaler Aktivitäten bildet Asien mit über 50%. Bei der Beurteilung dieser Relationen – auch innerhalb Europas – ist die unterschiedliche Definition von illegalen Märkten zu berücksichtigen, die in der EU sowohl graue und schwarze Märkte umfasst.

Abbildung 16: Globale Verteilung des illegalen Marktes für Sportwetten im Jahr 2011271

In den letzten Jahren ist das Online-Angebot an Glücksspielen deutlich gewachsen.

„Mit der rasanten Entwicklung der Online-Technologie und der Verbreitung von Mobiltelefonen, Smartphones, Tablets und digitalem Fernsehen wachsen auch Angebot und Nutzung der Online-Glücksspieldienste in Europa. Fast sieben Millionen Verbraucher nutzen Online-Glücksspieldienste in der EU, der Weltmarktanteil der EU für Online-Glücksspiele beläuft sich auf 45%.“272

Vor allem mobile Smartphones und Tablets gelten als Treiber des Online-Glücksspielmarktes:

„Die steigende Smartphone- und Tablet-Penetration treiben den riesigen Wachstumsmarkt Online-Glücksspiel. Mobile Gaming und Wetten wird die Branche weltweit auch in den nächsten Jahren prägen und der Anteil der mobilen Bruttospielerträge am Weltmarkt von rund 27 Prozent in 2014, auf rund 45 Prozent bzw. ca. 19 Mrd. Euro im Jahr 2018 zunehmen.“273

Lag das Marktvolumen für Online-Glücksspiele in den EU-Staaten im Jahr 2011 bei 9,3 Mrd. €, so soll es dieses Jahr rund 13 Mrd. € umfassen:

„Online gambling is the fastest rising sector with revenues expected to reach € 13 billion next year, compared to € 9.3 billion in 2011.“274

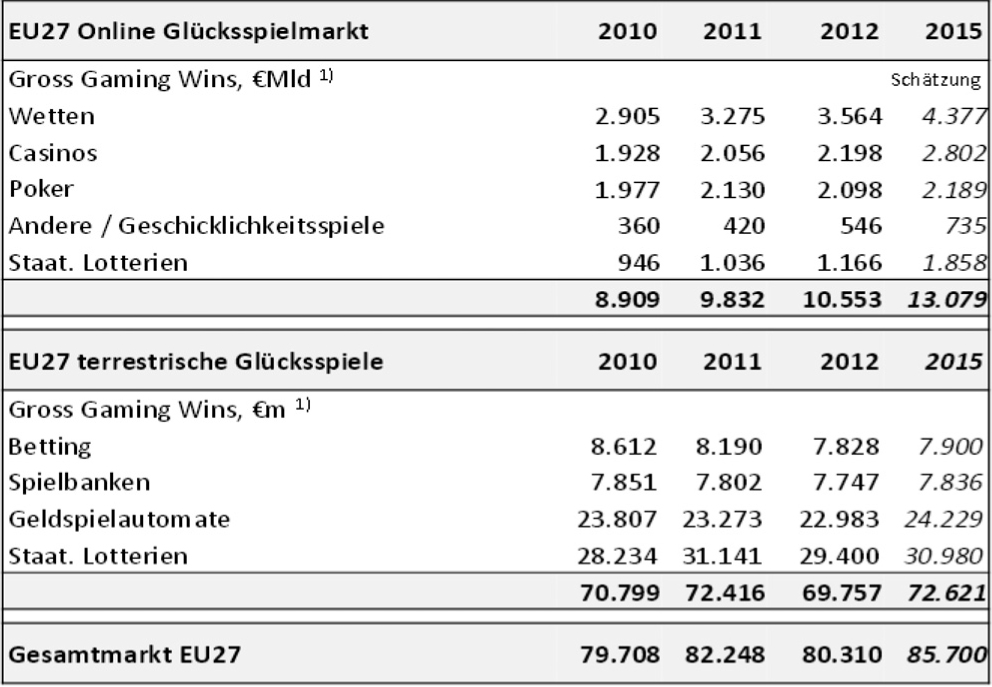

Abbildung 17: Glücks- und Gewinnspielmarkt in der EU-27, 2010–2015, Bruttospielerträge in Mio. €275

Auch wenn auf Webseiten innerhalb der EU-Staaten zugegriffen werden kann, können die Betreiber außerhalb der EU ihren Sitz haben.

„Interactive gambling sites may be accessed within the EU while the providers may operate externally, without coming under any control from European or national agencies. Furthermore, consumers can access interactive gambling sites from other MS with more lenient restrictions. In addition, it may be difficult for regulatory bodies to detect the correct locati¬

Der Anteil der in Deutschland online generierten Bruttospielerträge am gesamten Glücks- und Gewinnspielmarkt wird für das Jahr 2014 auf ca. 15% geschätzt.

„Bereits 15 Prozent der Brutto-Spielerträge werden online generiert. Prägend ist, dass der Markt überwiegend von ausländischen Anbietern beherrscht wird. Dies ist der teilweise fehlenden gesetzlichen Grundlage in Deutschland zuzuschreiben, weshalb viele ursprünglich deutsche Unternehmen ihren Sitz ins Ausland verlagerten.“277

Für die EU-27 schätzt die EU-Kommission in Anlehnung an H2 Gambling Capital278 den Anteil von Online-Glücksspielen am Gesamtmarkt im Jahr 2015 auf etwa 14%.

„In 2011, the annual revenues generated by the gambling service sector, measured on the basis of Gross Gaming Revenues (GGR) (i.e. stakes less prizes but including bonuses), were estimated to be € 84.9 billion (EU 27), with an average annual growth rate of 2.8%. Online gambling services accounted for annual revenues in excess of € 9.3 billion, 10.9% of the overall gambling market. The average annual growth rate for online gambling services is 14.7%. In 2015 online gambling is estimated to generate annual revenues of € 13.0 billion, 14.2% of the overall gambling market.“279

Der regulierte und graue Glücks- und Gewinnspielmarkt weisen für das Jahr 2014 ein Volumen von geschätzt insgesamt 12.297 Mio. € – gemessen in Bruttospielerträgen – aus (reguliert: 10.587 Mio. €, grauer Markt: 1.710 Mio. €).280 Wird für Deutschland ein Anteil online generierter Bruttospielerträge am gesamten Glücks- und Gewinnspielmarkt für das Jahr 2014 von rd. 15% unterstellt, so ergeben sich die in Tab. 14 aufgezeigten Größenordnung und Relationen:

| Marktsegment | Bruttospielertrag in Mio. € |

|---|---|

| Regulierter Markt | 10.587,0 |

| Sportwetten (stationär) | 264,5 |

| Sportwetten (online) | 396,7 |

| Casino (online) | 700,0 |

| Poker (online) | 148,7 |

| Zweitlotterien (online) | 199,7 |

| Grauer Markt – stationär | 264,5 |

| Grauer Markt – online | 1.445,1281 |

| Grauer Markt | 1.709,6 |

| Schwarzer Markt – stationär | 815,6 |

| Schwarzer Markt – online282 | 613,8283 |

| Schwarzer Markt | 1.429,4 |

| Gesamter Markt | 13.726,0 284 |

Tabelle 14: Geschätzter Schwarzmarkt für Glücks- und Gewinnspiele auf der Basis von spielbezogenen Indikatoren für online angebotene Spielformen in Deutschland im Jahr 2014, Bruttospielerträge in Mio. €

3. Schwarzer Markt – gesamt

Auf Basis der vorgestellten makroökonomischen und spielbezogenen Indikatoren dürfte sich das Volumen des für Deutschland relevanten Schwarzmarktes für Glücks- und Gewinnspiele zwischen 1.400 Mio. € – 2 Mrd. € bewegen. Methodisch unterschiedliche Schätzungen lassen eine repräsentative, verdichtete Bandbreite für das Jahr 2014 von rd. 1.400–1.550 Mio. € vermuten (Tabelle 15).

| Indikator | Bezugspunkt | Basis | Schwarzmarkt für Glücksspiele in Deutschland in 2014 |

|---|---|---|---|

| makroökonomisch | Durchschnittlicher Anteil des Schwarzmarktes am BIP | Schwarzmarkt umfasst im Durchschnitt 12,2% vom nominalen BIP | 1.577 Mio. € |

| Empirischer Anteil des Schwarzmarktes am BIP | Frühere Studien: Anteil des nichtregulierten Marktes (Grau- und Schwarzmarkt) am nominalen BIP mindestens 0,1% | | >1.450 Mio. € | |

| Analogieschlüsse zu vergleichbaren Ländern285 | Niederlande | 1.550 Mio. € | |

| Schweiz | < 2 Mrd. €286 | ||

| Dänemark | 1.402 Mio. € | ||

| spielbezogen | auf der Basis von spielbezogenen Indikatoren für offline angebotene Spielformen | 815,6 Mio. € | |

| auf der Basis von spielbezogenen Indikatoren für online angebotene Spielformen | 613,8 Mio. € | ||

| Summe | 1.429,4 Mio. € | ||

Tabelle 15: Geschätzter Schwarzmarkt für Glücks- und Gewinnspiele in Deutschland im Jahr 2014, Bruttospielerträge in Mio. €

Bei der Beurteilung bleiben die unterschiedlichen Datenquellen und ihre heterogen definitorischen Abgrenzungen zwischen regulierten und nicht-regulierten Märkten zu berücksichtigen.

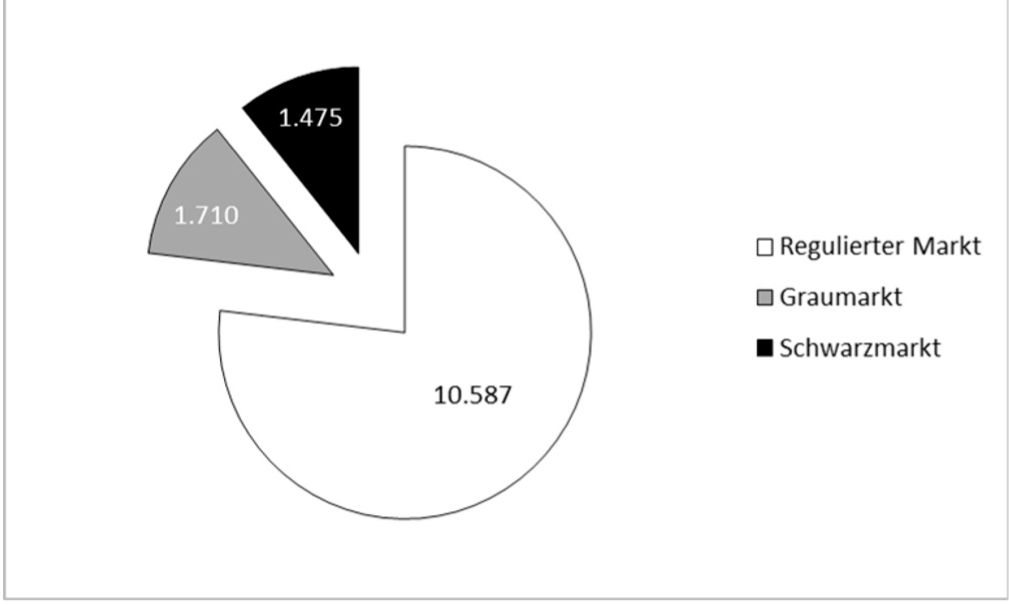

Ein vermuteter Wert von rd. 1.400 Mio. € hätte einen Anteil am gesamten, deutschen Glücks- und Gewinnspielmarkt von etwa 10,2%.287 Ein Wert von rd. 1.550 Mio. € würde etwa 11,2% vom Gesamtmarkt umfassen.288 Andere Schätzungen des Schwarzmarktes für Glücks- und Gewinnspiele gehen für Europa von einem aktuellen Anteil des Schwarzmarktes am Gesamtmarkt von rd. 10% aus.289 Für Deutschland soll im Folgenden für das Jahr 2014 von einem Anteil des Schwarzmarktes am gesamten deutschen Glücks- und Gewinnspielmarkt von durchschnittlich 10,7% ausgegangen werden, was einem Schätzwert von rd. 1.475 Mio. € entspricht.290

V. Glücks- und Gewinnspielmarkt: Gesamtübersicht

Der Glücks- und Gewinnspielmarkt in Deutschland betrug im Jahr 2014 rund 13,8 Mrd. €. Dies entspricht 4,7‰ des nominalen BIP.291

| Marktsegment | Bruttospielertrag in Mio. € 292 | Anteil in % 293 |

|---|---|---|

| Deutscher Lotto- und Totoblock | 3.563 | |

| Klassenlotterien | 195 | |

| Fernsehlotterien | 425 | |

| PS-Sparen, Gewinnsparen | 233 | |

| Pferdewetten | 13 | |

| Spielbanken | 508 | |

| Gewerbliche Geldspielgeräte | 5.650 | |

| Regulierter Markt | 10.587,0 | 76,9 |

| Sportwetten (stationär) | 264,5 | |

| Sportwetten (online) | 396,7 | |

| Online-Casino (online) | 700,0 | |

| Online-Poker (online) | 148,7 | |

| Zweitlotterien (online) | 199,7 | |

| Grauer Markt – stationär | 264,5 | |

| Grauer Markt – online | 1.445,1294 | |

| Grauer Markt | 1.709,6 | 12,4 |

| Schwarzer Markt – stationär | 841,6295 | |

| Schwarzer Markt – online | 633,4296 | |

| Schwarzer Markt | 1.475 | 10,7 |

| 2Gesamter Markt | 13.771,6 297 | 100% |

Tabelle 16: Glücks- und Gewinnspielmarkt in Deutschland im Jahr 2014, Bruttospielerträge in Mio. €

Der Anteil des nicht-regulierten Glücks- und Gewinnspielmarktes (Grau- und Schwarzmarkt) im Jahr 2014 dürfte gut 23%298 betragen (Tab. 16; Abb. 18).

Diese Anteile bestätigen die tendenzielle Einschätzung der EU-Kommission, die einen Wert für den nicht-regulierten Markt von insgesamt rd. 30 % benennt.299

Abbildung 18: Verteilung des deutschen Glücks- und Gewinnspielmarktes im Jahr 2014

VI. Zusammenfassung und ordnungspolitische Implikationen

-

Der Glücks- und Gewinnspielmarkt in Deutschland betrug im Jahr 2014 rund 13,8 Mrd. €. Der nicht-regulierte Markt (Grau- und Schwarzmarkt) umfasste einen Anteil am gesamten deutschen Glücks- und Gewinnspielmarkt von über 23%.

-

Suchtprävention und Suchtbekämpfung (§ 1 Satz 1 Nr. 3 GlüStV 2012) zeigen nachhaltigen Erfolg. Der Anteil pathologischer und problematischer Spieler ist seit Jahren stabil bzw. rückläufig.300 Die Größe des Angebots scheint nur in einer untergeordneten Rolle die Generierung pathologischer Spieler zu determinieren. Es scheint eher natürlich zu sein, dass innerhalb jeder Gesellschaft ein bestimmter Anteil von Spielern Glücksspiele pathologisch betreibt.301 Eine Verschärfung staatlicher Regulierung erscheint mit Blick auf ein relativ stabiles Niveau von pathologischen und problematischen Spielern im Zeitablauf nicht verhältnismäßig.

ZfWG 2016, Heft 03, Beilage S. 1 (23) -

Der graue Markt ließe sich unmittelbar zu rd. 70% in den regulierten Markt überführen. Voraussetzung wäre, dass von der rechtlich stark umstrittenen, zahlenmäßig limitierten Konzessionierung von Sportwetten, Online-Poker und auch Online-Casinospielen, wie dieses aktuell für die Vergabe von Konzessionen für Sportwetten vorgesehen ist, abgesehen wird.

-

Seit 2014 werden Spielangebote des gewerblichen Geldspiels in Deutschland von staatlich akkreditierten Gesellschaften des TÜVs hinsichtlich der Einhaltung rechtlicher Pflichten und wissenschaftlicher Gebote zur Gewährleistung des Jugend- und Spielerschutzes individuell geprüft und bei Erfolg sichtbar zertifiziert. Es ist zu empfehlen, dass sich einer solchen oder ähnlichen Zertifizierung auch andere Anbieter des regulierten Marktes anschließen, um den Vollzug von § 1 Satz 1 Nr. 3 GlüStV 2012 möglichst sicher und nachvollziehbar zu gewährleisten. Auch Anbietern des grauen Marktes, die gerne in den regulierten Markt überführt werden würden, könnte so qualitativ – statt über eine quantitativ quotierte Vergabe von Konzessionen – die Chance eröffnet werden, sich im Sinne des § 1 Satz 1 Nr. 3 GlüStV 2012 für den regulierten Markt in Deutschland zu qualifizieren.

-

Eine Reduzierung des Angebots von regulierten Glücks- und Gewinnspielangeboten, wie dieses im Besonderen für gewerbliche Geldspielgeräte ab dem 1. 7. 2017 in erheblichem Maße gesetzlich vorgesehen ist, kann zu einem wesentlichen Wachstum des Schwarzmarktes führen, was die Zielsetzungen des GlüStV 2012, hier besonders § 1 Satz 1 Nr. 2 GlüStV 2012 (Verhinderung von Schwarzmärkten), konterkarieren würde. Vor allem pathologische Spieler, die aufgrund § 1 Satz 1 Nr. 3 GlüStV 2012 eines gesetzlich geregelten Schutzes bedürfen, würden zu Glücksspielangeboten gedrängt, die möglicherweise nicht „ordnungsgemäß durchgeführt“ werden (§ 1 Satz 1 Nr. 4 GlüStV 2012). Spieler würden im Zweifel Opfer „betrügerischer Machenschaften“ (§ 1 Satz 1 Nr. 4 GlüStV 2012), „Folge- und Begleitkriminalität“ (§ 1 Satz 1 Nr. 4 GlüStV 2012) würden ordnungspolitisch gefördert statt – wie es § 1 Satz 1 Nr. 4 GlüStV 2012 vorschreibt – „abgewehrt“ werden.

Migrationen zugunsten von vor allem im Schwarzmarkt vorhandenen Substituten bergen das Risiko, dass die Ziele des Staatsvertrages, wie sie in § 1 Satz 1 Nr. 2 GlüStV 2012 (Verhinderung von Schwarzmärkten) und in der Folge auch in § 1 Satz 1 Nr. 4 GlüStV 2012 (Spielerschutz, Abwehr von Folge- und Begleitkriminalität) angelegt sind, in noch höherem Maße als zum Teil heute schon verletzt werden würden. Bereits im Juni 2015 hat die EU-Kommission mit Blick auf das Ziel, wie es in § 1 Satz 1 Nr. 2 GlüStV 2012 vorgeschrieben ist, festgestellt: „Die Lenkung des Glücksspiels in geordnete und überwachte Bahnen muss […] als gescheitert betrachtet werden.“302

6. Eine rein produktbezogene Abgrenzung des Glücks- und Gewinnspielmarktes ist möglich, aber ordnungspolitisch nicht ausreichend. Erforderlich ist eine stärkere Integration der Sichtweise des Konsumenten. Letztendlich werden die Wettbewerbsbeziehungen am Markt durch das Nachfrage- und Kaufverhalten des Konsumenten determiniert.

7. Die mit dem Ersten Glücksänderungsspielstaatsvertrag intendierten Maßnahmen für den Verbraucher-, Jugend- und Spielerschutz können nur greifen, wenn das in Deutschland angebotene Glücks- und Gewinnspiel ausschließlich im regulierten Bereich stattfindet. Die Weiterentwicklung staatlicher Regulierung sollte deshalb primär darauf zielen, die bestehenden Glücks- und Gewinnspielangebote (a) im regulierten Bereich zu belassen bzw. (b) in den regulierten Bereich zu überführen. Die Vollzugsbehörden sollten gegen nicht erlaubte Glücks- und Gewinnspiele konsequent vorgehen. Nur dann kann den Zielen des Staatsvertrages, wie sie in § 1 GlüStV 2012 verankert sind, ordnungspolitisch hinreichend wirksam Rechnung getragen werden.

Management Summary

In 2014 the revenue on the German gambling and gaming market covered approximately EUR 13.8 bn. The non-regulated market (grey market and black market) shared more than 23% of the entire market. More than two thirds of the grey market could be transferred to the regulated market immediately assumed that a numerically limited licensing for sports betting, online poker and online casino games, how it is designated for distributing the licensing for sport betting currently, would be omitted.

A reduction of regulated commercial games and gambling services as it is intended for commercial services in gambling halls from July 1st, 2017 could generate a significant growth of the non-regulated market, especially of the black market. This would contradict the principal objectives of the currently valid German Interstate Treaty on Gambling (Erster GlüÄndStV – GlüStV 2012), particularly § 1 sentence 1 no. 2 GlüStV 2012 (prevention of black markets). Migration particularly in favor of substitutes existing in the black market contains the risk that the main objectives of the GlüStV 2012, especially of § 1 sentence 1 no. 2 GlüStV 2012 (prevention of black markets) and in follow also § 1 sentence 1 no. 3 GlüStV 2012 (protection of minors and players) and § 1 sentence 1 no. 4 GlüStV 2012 (defense of follow and trace crime), could be violated in a much greater extent than it already exists today.

The German Interstate Treaty on Gambling and its principal objects can only succeed if the commercial gaming and gambling in Germany would take place much more at the regulated field. Therefore state regulation has to focus on (a) not to reduce existing offers of already regulated commercial games and gambling services and (b) a much more stronger and efficient integration of the non-regulated market into the regulated area.

Kontaktdaten

Prof. Dr. Dr. Franz W. Peren

Forschungsinstitut für Glücksspiel und Wetten

Grantham-Allee 2-8

53757 Sankt Augustin, Germany

International Center for Gambling and Gaming Research

504 West 110th Street

New York, NY 10025, U.S.A.

www.forschung-gluecksspiel.de

mail@forschung-gluecksspiel.de

Prof. Dr.rer.pol. Franz W. Peren, Ph.D., Studium und Promotion an der wirtschaftswissenschaftlichen Fakultät der Westfälischen Wilhelms-Universität Münster. Oberregierungsrat im Bundesministerium für Wirtschaft a.D. Seit 1993 Professor der Betriebswirtschaftslehre. Vorsitzender des wissenschaftlichen Beirates des Forschungsinstitutes für Glücksspiel und Wetten in Sankt Augustin und Mitglied des wissenschaftlichen Direktoriums des International Center for Gambling and Gaming Research in New York, U.S.A.

Prof. Dr.rer.pol. Reiner Clement, Studium und Promotion an der wirtschaftswissenschaftlichen Fakultät der Universität Paderborn. Regierungsdirektor im Bundesministerium für Wirtschaft a.D. Seit 1996 Professor der Volkswirtschaftslehre, insbesondere Innovationsökonomie. Mitglied des wissenschaftlichen Beirates des Forschungsinstitutes für Glücksspiel und Wetten in Sankt Augustin und im Zentrum für Angewandte Wirtschaftsforschung e.V., Bonn.

| * | Auf Seite 24 erfahren Sie mehr über die Autoren. |

| 1 | Der Glücks- und Gewinnspielmarkt in Deutschland umfasst in der Abgrenzung der Archiv und Informationsstelle der Deutschen Lotto- und Totounternehmen die Angebote des deutschen Lotto- und Totoblocks (inklusive Oddset-Sportwetten), Pferdewetten, Spielbanken sowie das gewerbliche Geldspiel gemäß §§ 33 c ff. Gewerbeordnung, wie es in Gaststätten und Spielhallen betrieben wird. |

| 2 | Auf Grund der besseren Lesbarkeit wird im Text der Einfachheit halber nur die männliche Form verwendet. Die weibliche Form ist selbstverständlich immer mit eingeschlossen. |

| 3 | Vgl. Peren, F.W.: International vergleichende Analyse des Glücksspielwesens zur nationalen Evaluierung des Ersten GlüÄndStV, Eine kritische Bestandaufnahme der wirtschaftswissenschaftlichen Studie der Goldmedia GmbH Strategy Consulting, Berlin, in: Zeitschrift für Wett- und Glücksspielrecht, 10 (2), 2015: S. 113–118; Vgl. Peren, F.W.: Gutachten zur Stellungnahme des Deutschen Caritasverband e. V. und der Diakonie Deutschland – Evangelischer Bundesverband, Evangelisches Werk für Diakonie und Entwicklung e. V. als sachkundige Dritte nach § 27a BVerfGG im Verfahren 1 BvR 1694/13 u. a. vom 28. Mai 2015, Sankt Augustin, 2015, S. 1 ff.; Vgl. Blanco, C.; Bolay, S.; Clement, R.; Goudriaan, A.E.; Griffiths, M.; Haase, H.; Hambach, W.; van Holst, R.J.; Liesching, M.; Mörsen, C.; Molinaro, S.; Parke, A.; Peren, F.W.; Perez-Fuentes, G.: Safeguarding the Protection of Minors and Players with Respect to Commercial Gambling in Germany, New York, Sankt Augustin, 2014, S. 7 ff.; Vgl. WIK-Consult: „Bettertainment“ – Wirtschaftliche Bedeutung und Potenziale im Einklang mit Verbraucher-, Daten- und Jugendschutz, Bad Honnef, 2015, S. 1. |